煤炭市场供给分析

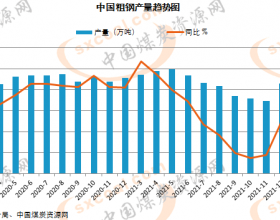

——原煤产量

国家统计局数据显示,2018年1-7月,全国原煤产量实现19.78亿吨,同比增长3.4%。而不考虑国家统计局对2017年产量基数的调整,实际的产量增速应为-1.39%,呈现负增长。

原煤产量负增长,一方面是2017年全力保证供应进行满负荷生产导致在2018年出现了采掘衔接不上的问题;另一方面安全检查等也成为了影响产量的边际变量。此外,6月下半月至7月全月,价格整体下行,产业间在无形中也产生的联合效应,减产稳定价格。

分省份来看,产量增量主要来自陕西与内蒙古等主产地,上半年两省产量分别为2.88亿吨、4.43亿吨,产量增速分别为15.9%与5.6%,其余地区产量则大多呈现负增长。截至2018年上半年,山西、陕西、内蒙古三省合计产量为11.55亿吨,占全国产量的68%,较去年同期提高2个百分点。

煤炭行业集中度得到进一步提升,首先是新建产能多集中在晋、陕、蒙三省。在进入联合试运转的在建产能方面,这三个省份的值依次为内蒙1.4亿吨、陕西1.3亿吨、山西0.5亿吨,即这三个省份未来将成为煤炭产业中长期发展的核心增长区域。

其次,其他省份多为产能净退出省份。2016-2017年实际去产能完成前五位的省份分别为宁夏、山西、河南、贵州以及四川。除山西外,其余几个省份均非主产省份,而陕西、内蒙古去产能仅2311万吨以及1140万吨。

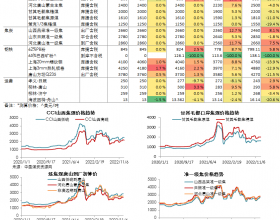

——进口情况

在进口煤方面,截至2018年7月,全国进口煤及褐煤1.75亿吨,同比增长15%。进口煤增速较快其实也侧面反映了国内供需紧平衡的状态。其中6月,单月进口2547万吨,同比增17.9%。7月单月进口量为2901万吨,同比增长49.05%。6-7月进口煤同比大增,主要由于4-5月煤价淡季反弹,贸易商对旺季煤价充满信心增加进口煤订单。

不过,进口量增加未能完全对冲产量的下降,上半年总供给仍是负增长。综合测算,上半年总供给量为18.42亿吨,同比降低0.17%。1-7月总供给21.53亿吨,同比降低0.25%,降幅进一步扩大。

——下半年展望

目前政策端并无对产量限制的政策,现有产能已经基本满产,现有产能增产的可能性极低。但由于工作面衔接等问题,下半年在产产能的释放量依旧有限。

进口煤方面,预计后面年进口煤增速将下滑。一方面有政策端约束,当煤价下行时,进口煤政策会重归,在煤价上涨时放开;另一方面,海外煤炭价格复苏使其对国内煤价的价格优势不断缩小;最后,目前贸易商库存仍然较高。

煤炭市场需求分析

2018年上半年,煤炭市场需求向好。下半年下游火电受水电冲击导致增速下滑,钢铁、建材面临秋冬季限产,预计产量提升受压制,增速可能下滑,在最悲观假设下需求端的增速预计也将超过2%,超过供给端的增速。

——火电

2018年上半年,火电发电量为23887亿千瓦时,同比增长8.0%。1-7月,火电发电量累计28456亿千瓦时,同比增长7.3%,增速环比下滑0.7个百分点,主要是受到水电冲击导致。不过,下半年有夏冬两个需求旺季,需求环比上半年有望进一步提升。

——钢铁

钢铁方面,上半年粗钢产量4.51亿吨,同比增长6%,生铁产量3.73亿吨,同比增长0.5%,增速由负转正。焦炭上半年产量2.12亿吨,同比下降3.2%,1-7月焦炭产量2.47亿吨,同比降低3.3%,产量继续收缩,主要原因为环保限产导致的产能与产量的同时收缩。

下半年,钢铁与焦炭都将在秋冬季节面临环保限产,京津冀、汾渭平原与长三角地区都将受限,基本囊括了钢铁与焦炭的主要生产地区。因此预计下半年粗钢产量难以维持上半年6%的高增速,预计会滑落至2-3%的水平。

——建材

建材方面,上半年水泥产量9.97亿吨,同比下滑0.6%,1-7月水泥产量11.9亿吨,同比下降0.3%,降幅进一步缩小。截至2018年7月,房地产投资增速分别为10.2%,环比上行0.5%的百分点,预计全年水泥产量有望转正。