世界煤炭市场在经历了前几年的全球性深度调整之后已然复苏,重又步上逐渐缓慢增长之路。在本世纪初的十多年间,世界煤炭产量曾一度高速增长,年均递增接近5%。但自2013年起,全球煤炭经历了长达3年期的深度调整,产量连续下降。2016年下半年出现复苏迹象,全球煤炭贸易逐渐活跃。2017年煤炭产量首次出现正增长,国际能源署(IEA)在2018年7月发布的《煤炭信息2018:概述》中数据显示,2017年世界煤炭产量为75.49亿吨,比上年增长3.1%。2018年以来,世界煤炭市场继续保持了周期性复苏上升的态势,但在四季度市场供需向上增长的动力明显减弱。纵览2018年世界煤炭市场变化,大致有以下几个主要特点:

1、煤炭产量继续增加。除美国、加拿大、德国、波兰、乌克兰等欧美国家外,世界其余主要产煤国家煤炭产量都保持增长态势。俄罗斯2018年煤炭产量超过了前苏联时期的最高产量水平,印度、印尼、蒙古国的煤炭产量创出历史新高。根据现有初步数据推算,2018年全球煤炭产量增长幅度大约在3.8%左右。

世界主要煤炭生产国产量变化情况

| 序号 | 国别 | 2017年 (亿吨) | 同比增速(%) | 2018年 (亿吨) | 同比增速(%) | 备注 |

| 全球 | 75.49 | 3.1 | 国际能源署IEA数据 | |||

| 1 | 中国 | 35.2 | 3.3 | 35.46 | 5.2 | 2018年数据为全国规模以上煤炭产量 |

| 2 | 印度 | 7.16 | 3.6 | 7.45 | 7.1 | |

| 3 | 美国 | 7.03 | 6.3 | 6.84 | -2.7 | |

| 4 | 澳大利亚 | 5.59 | -1.4 | 4.29 | 2.3 | 前三季度 |

| 5 | 印度尼西亚 | 4.61 | 1.3 | >4.85 | >5.2 | 超过年度产量目标 |

| 6 | 俄罗斯 | 4.08 | 6.3 | 4.32 | 5.9 | 创历史最高水平 |

| 7 | 南非 | 2.54 | 1.0 | |||

| 8 | 德国 | 1.75 | -0.2 | 1.66 | -3.0 | 2018年为褐煤产量 |

| 9 | 波兰 | 1.27 | -3.0 | 1.22 | -3.7 | |

| 10 | 哈萨克斯坦 | 1.11 | 7.8 | 1.18 | 4.9 | |

| 11 | 土耳其 | 0.998 | 37.1 | |||

| 12 | 哥伦比亚 | 0.89 | -1.2 | |||

| 13 | 加拿大 | 0.6 | -2.3 | 0.498 | -10.8 | 1-11月份 |

| 14 | 蒙古国 | 0.47 | 32.7 | 0.5 | 6.2 | 创历史最高水平 |

| 15 | 越南 | 0.38 | -0.5 | 0.42 | 9.1 | |

| 16 | 乌克兰 | 0.34 | -17.8 | 0.333 | -4.7 |

2、国际煤炭贸易量继续增长。德国、西班亚等西欧国家煤炭进口下降,而东欧波兰、乌克兰煤炭进口增加,东亚的日本、韩国和中国台湾等传统进口大国和地区进口规模基本保持稳定,东南亚的越南、泰国和南亚的印度、巴基斯坦等国家的煤炭进口大幅度增长。根据各主要国家公布的初步数据推测,2018年全球煤炭贸易量增加约6000万吨,增长5%左右。

全球主要煤炭进口国和地区进口情况

| 序号 | 国别 | 2017年 (亿吨) | 同比增速 (%) | 2018年 (万吨) | 同比增速(%) | 备注 |

| 世界 | 13.87 | 5.2 | 国际能源署IEA数据 | |||

| 1 | 中国 | 2.71 | 6.1 | 28123.2 | 3.9 | |

| 2 | 印度 | 1.98 | -2.5 | 20791.9 | 16.3 | 1-11月份 |

| 3 | 日本 | 1.94 | 1.0 | 19118.8 | -1.5 | |

| 4 | 韩国 | 1.48 | 10.2 | 14872.6 | 0.3 | |

| 5 | 中国台湾 | 0.69 | 5.7 | 6988.6 | 0.8 | |

| 6 | 德国 | 0.514 | -10.1 | 4450 | -13.0 | |

| 7 | 土耳其 | 0.366 | 4.9 | 1434 | 6.0 | 上半年 |

| 8 | 俄罗斯 | 0.29 | 20.8 | 2170 | -6.3 | |

| 9 | 菲律宾 | 0.24 | 15.9 | 2522.0 | 4.7 | |

| 10 | 泰国 | 0.22 | 3.0 | 2507.8 | 12.1 | |

| 11 | 乌克兰 | 0.198 | 39.4 | 2138.8 | 8.1 | |

| 12 | 西班亚 | 0.192 | 30.6 | 1200 | -21 | 前三季度 |

| 13 | 越南 | 0.15 | 9.8 | 2285.7 | 55.7 | |

| 14 | 波兰 | 0.132 | 59 | 1180 | 前三季度进口量翻一番 | |

| 15 | 巴基斯坦 | 0.07 | 88.9 | 1368.4 | 94.9 | 2017-18财年 |

煤炭出口方面,受欧美煤炭市场需求萎缩影响,哥伦比亚、南非等国煤炭出口由升转降,美国煤炭出口增幅回落,但由于东南亚、南亚和中国煤炭进口需求上升,俄罗斯、蒙古国煤炭出口创出历史新高,印尼、澳大利亚等煤炭出口大国也出现较大幅度增长。

全球主要煤炭出口国出口变化情况

| 序号 | 国别 | 2017年 (亿吨) | 同比增速 (%) | 2018年 (万吨) | 同比增速 (% ) | 备注 |

| 世界 | 13.7 | 3.3 | 国际能源署IEA数据 | |||

| 1 | 印度尼西亚 | 3.9 | 5.4 | 39238.7 | 10.5 | 1-11月份 |

| 2 | 澳大利亚 | 3.73 | -4.7 | 38300 | 2.6 | 澳大利亚工业部预计 |

| 3 | 俄罗斯 | 1.85 | 12.4 | 19096.3 | 3.4 | |

| 4 | 美国 | 0.88 | 60.9 | 10500 | 20.0 | 美国能源信息署EIA预计 |

| 5 | 哥伦比亚 | 0.86 | 3.4 | 7928.4 | -12.4 | 1-11月份 |

| 6 | 南非 | 0.71 | 1.6 | 7017.2 | -3.7 | 1-11月份 |

| 7 | 蒙古国 | 0.33 | 29.4 | 3626.5 | 8.6 | |

| 8 | 加拿大 | 0.3 | 0.6 | 2984.9 | 7.0 | 1-11月份 |

| 9 | 哈萨克斯坦 | 0.27 | 4.2 |

3、国际动力煤价格再次创出阶段性新高。以印尼动力煤价格(HBA)为例,2016年年初最低至50.92美元/吨,7月份以后快速反弹回升,到12月份达到101.69美元/吨,比年初上涨了一倍。2017年以来高位波动,2018年8月份的HBA价格为107.83美元/吨,创2012年3月以来新高。2018年全年平均价格为98.96美元/吨,比上年均价(85.9美元)上升15.2%。

国际炼焦煤价格高位波动。如澳大利亚昆士兰州海角港峰景煤矿优质炼焦煤平仓价2016年下半年快速上升,年底达到311.5美元/吨,比年初价格增长三倍多。2017年4月由于受“黛比”飓风等因素影响,价格也曾出现短期的剧烈振荡,但下半年之后一直呈现高位波动趋稳态势。2018年以来延续了这种态势,年底一周(12月21日)的价格为227.5美元/吨,全年总体上看基本都在200美元/吨上下波动。

4、德国、西班牙等西欧国家陆续关闭所有本土煤矿。一直以来,欧盟在应对气候变化、履行《巴黎协定》方面表现积极。早在2010年,欧盟便提出要摆脱对化石能源的依赖,希望各个领域都停止为煤矿提供资金援助。但是,煤炭工业相对发达的德国和西班牙却对此提出异议,要求将煤矿关停期限延长到2018年底。根据欧盟要求,各成员国无盈利的煤矿必须在2019年到来前关闭。受此影响,2018年12月,西班牙、德国、保加利亚等国纷纷关停各自境内“不具有竞争力”的煤矿。2018年12月28日,西班牙如期关停了26座无盈利的煤矿,矿工人数从1985年的5.1万人降到了2018年底的2046人。目前,西班牙消费的煤炭近90%来自进口,主要供应国为哥伦比亚和俄罗斯。与此同时,德国也积极淘汰煤炭,除还保留煤电一体化的露天褐煤矿外,按计划如期关闭了所有硬煤井工煤矿。2018年12月21日,德国关闭了鲁尔区最后一个煤矿,自此正式终结了鲁尔工业区长达250多年的煤炭开采时代。德国煤矿大多位于工业重镇鲁尔山谷,煤矿行业鼎盛时期人员规模超过60万人,但截至2018年底,仅剩5700名矿工在煤矿工作。

而在三年之前的2015年12月15日,英国就关闭了位于英格兰西约克郡的最后一个深井煤矿—凯灵利煤矿(Kellingley),标志着英国所有井工矿全部关闭,也意味着始于300年前工业革命的英国煤炭工业顿然消失。但在一个世纪以前的兴盛时期(1900-1920),英国煤炭年产量接近3亿吨,从业人员达一百多万名,而今全英煤炭产量不足300万吨,煤矿工人只有1000人左右。

5、美国煤炭消费量降至近40年来新低。美国煤炭消费量自2007年达到峰值以来逐年下降。美国能源信息署(EIA)近日表示,2018年美国煤炭消费量可能降至6.91亿短吨(6.27亿吨),比2017年下降4%,创1979年以来的新低。比2007年最高峰时减少4.37亿短吨,下降44%。

主要原因是由于电力行业煤炭消费量大幅下降,电力行业是美国最大的煤炭消费行业,2007-2018年占美国煤炭消费总量的93%左右。随着来自天然气和可再生能源的竞争加剧,不断挤占了煤炭在能源市场的占比,导致燃煤电厂陆续淘汰、燃煤发电能力和利用率连年下降,也导致2007年以来美国电煤消费量一直呈下降态势。

6、“一带一路”沿线国家煤炭消费大幅增长。尤其是越南、泰国等东南亚国家和南亚的巴基斯坦、印度等国,近些年来,煤炭消费快速上升,煤炭进口爆发式增长。越南曾是我国煤炭进口来源国,但在2015年已转为煤炭净进口国,随着经济快速发展煤炭进口量急剧增加,2018年越南煤炭进口同比增长55.7%,进口量首次突破2200万吨创出历史纪录。

南亚的巴基斯坦近几年来建设的大型燃煤电厂陆续建成投产,电煤消费大幅度增长。据最新的统计数据,2017-18财年巴基斯坦煤炭进口1368.4万吨,比上年进口量增加接近翻一番,同比增长94.9%。据该国预测数据,到2025年巴基斯坦煤炭进口可能达到4000万吨。

印度是仅次于我国的世界第二煤炭进口大国,在本国煤炭产量大幅增长的基础上,煤炭进口也大幅增加。据印度工商部(Ministry of Commerce andIndustry)发布的商品进出口统计数据,2018年1-11月煤炭进口2.08亿吨,同比增加2916.1万吨,增长16.3%。预计全年煤炭进口将接近2.3亿吨,创造该国煤炭进口历史新纪录。

7、俄罗斯、蒙古国煤炭产量和出口量双创历史新高。据蒙古国国家统计办(National Statistical Office ofMongolia)发布的统计数据显示,2018年,蒙古国煤炭产量5000.9万吨,首次突破5000万吨大关,创出历史新纪录,同比增加290.8万吨,增长6.2%;煤炭出口3626.5万吨,比上年增加286.5万吨,增长8.6%,也创出煤炭出口量历史新高。煤炭是蒙古国主要的出口创汇商品,该国已制定目标,未来几年煤炭年出口量将增加至4000万吨以上。

俄罗斯煤炭产量和出口也双双刷新历史纪录。据俄罗斯联邦能源部(MINISTRYOF ENERGY OF RUSSIAN FEDERATION)发布的统计数据显示,2018年,俄罗斯煤炭产量达到4.32亿吨,超过了前苏联时期俄罗斯的最高产量水平(4.25亿吨,1988年),比上年同期增加2390.4万吨,增长5.9%;煤炭出口1.91亿吨,尽管未达到俄罗斯能源部年初预期的2亿吨目标,但仍创造出了历史最高水平,比上年增加631.9万吨,增长3.4%。俄罗斯能源部提出下一步要大力提升俄罗斯煤炭出口在全球的份额,从2017年的14%提高到2030年的22.4%,预测煤炭出口量可达到3.5亿吨,向西方出口由9700万吨降低至9200万吨,向东方出口将由2017年9300万吨增加到2030年的2.58亿吨。

8、2019年世界煤炭市场不确定性增加,下行压力加大。由于受世界经济发展、中美贸易摩擦持续、全球应对气候变化减排要求迫切等多种因素影响,世界煤炭市场下行压力明显加大。跨国公司力拓集团剥离所有煤炭资产完全退出煤炭市场,英美资源、澳大利亚澳大利亚南32公司等跨国公司等出售动力煤煤矿资产。因碳排放带来的气候问题,世行、渣打、汇丰、巴克莱银行、苏格兰皇家银行、德意志银行、巴黎银行和法国兴业银行等全球银行及瑞士再保险公司、荷兰国际集团、日本三菱日联金融集团等国际金融机构纷纷紧缩或退出煤炭投资,全球煤炭项目投资融资困难,产业发展面临需求低迷、增长乏力的困境,发展前景预期长时期暗淡、不容乐观。还有一些人认为,2018年不少国家煤炭产量、价格和进出口都出现周期性见顶的特征,紧接着市场横向波动或下行应是大概率趋势。

但是从另一方面看,还要意识到在可以预见的较长期限内,煤炭因其资源分布的广泛性、开采的便利性、使用的经济性、利用的可洁净性和满足需求的稳定可靠性,仍将保持全球能源的主体地位。东南亚、南亚地区国家经济发展增速加快,煤炭消费增长强劲,将是将来世界煤炭需求增长最快、最大的区域。最近国际能源署(IEA)发表分析预测报告表示,由于印度、越南和其他亚洲国家的煤炭需求增长完全抵消了欧洲和美国的下滑,将导致全球煤炭需求不断攀升直到2023年,平均每年增长幅度可能为0.2%。

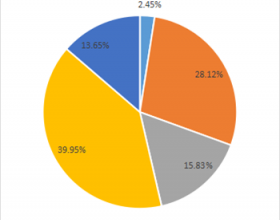

9、中国仍是世界第一大煤炭进口国,也将是世界市场变化的重要主导因素。2018年我国煤炭进口继续保持增长,1-12月累计全国煤炭进口2.81亿吨,同比增加1050万吨,增长3.9%;煤炭出口493.4万吨,同比下降39%。在煤炭进口中,国家海关总署统计数据显示,2018年全年动力煤(包括海关税则中的其他烟煤和其他煤)进口11316万吨,同比增加762万吨,增长7.22%;褐煤进口9428万吨,同比增加1168万吨,增长14.14%;炼焦煤进口6490万吨,同比减少445万吨,下降6.4%。从进口来源国来看,我国的煤炭进口主要来自于印度尼西亚、澳大利亚、蒙古、俄罗斯及菲律宾等五国。2018年,从五国合计进口煤炭27416万吨,占总进口量的97.5%。其中,从印尼进口煤炭1.26亿吨,同比增长15.4%;澳大利亚8040万吨,基本持平仅增长0.4%;蒙古3624万吨,增长6.6%;俄罗斯2735万吨,减少2.6%;菲律宾440万吨,下降20.6%。

在月度进程上,前10个月全国煤炭进口同比增长11.5%,但受国家政策严格控制,临近年底煤炭进口明显下降,11月煤炭进口同比下降13.1%,12月煤炭进口仅1023万吨,同比减少1251万吨下降55%,环比下降46.59%。

2019年我国煤炭进口仍将保持现有规模或有小幅增长。由于国家有关部门严格执行煤炭进口“平控”措施,一定程度上限制了2018年进口增长幅度。2019年,在国内煤炭市场下行压力加大、世界煤炭资源新增有限的情形下,煤炭进口量也不太可能大幅增长,但很有可能继续保持现有的进口规模,若国家不再出台更为严厉的调控政策和工作措施,东南沿海地区煤炭用户出于对成本、价格、煤种的考虑,仍有可能加大煤炭进口数量,因此新一年我国的煤炭进口也许还会出现小幅增长。