明年夏季采购旺季来临前,动力煤现货价格将以回落为主

煤炭业固定资产投资额持续增长 累积大量产能

“十五”期间,煤炭采选业固定资产投资额为2253亿元,年均450.6亿元。“十一五”期间,投资额猛增至12489.7亿元,年均2497.94亿元,是“十五”时期年均投资额的5倍,甚至超过了“十五”期间的总和。进入“十二五”,煤炭采选业固定资产年均投资额再次暴增,2011年、2012年分别为4907亿元和5286亿元,是“十一五”时期年均投资额的两倍。然而,2013年上半年,煤炭采选业固定资产投资额成了采矿业中唯一同比下降的行业。即便如此,也高达2049亿元。

也就是说,从“十五”至今,煤炭采选业累计投资额高达2.7万亿元。投资额大幅度增长,形成了大量新增产能。近几年,年均新增煤炭产能都在4亿吨左右。其中,2010年新增煤炭产能3.9亿吨,2011年新增煤炭产能4.1亿吨,2012年新增煤炭产能近4亿吨。产能充裕导致煤炭业市场格局结构性过剩,在需求相对平稳的情况下,价格被挤压成为必然,这也是2011年年底以来持续下跌的根源。

因需求增长乏力,2013年前三季度同比下降,直到10月份才恢复到正增长。2012年5月份以来,我国煤炭产量增幅开始下降,2013年1—9月份产量增幅均为负值,10月份伴随着经济的回暖,全国煤炭产量增加到32000万吨,同比增加500万吨,增幅为1.59%。2013年1—10月份全国煤炭产量累计完成308586万吨,同比减少1000万吨,降幅为0.32%。其中,国有重点煤矿产量累计完成169476万吨,同比增长1.7%,远高于全国产量增速。随着落后小煤矿关停退出市场,产能进一步向重点集中。

需求增速放缓 制约煤炭价格

2003—2011年我国煤炭消费量年均增长8.4%。近两年由于经济发展速度减缓,煤炭消费量增速也有所下降。2013年我国煤炭消费量增长2.5%。其中,前三季度消费量为30.1亿吨,同比增长2.6%,增速比2012年同期回落0.2个百分点,比2011年同期回落7.7个百分点。

首先,近两年电力需求低速增长已成常态。2012年我国电力需求稳步增加,但增速比2011年回落,全年全社会用电量4.96万亿千瓦时,同比增长5.5%,增速回落6.5个百分点。2013年全球经济持续低迷,我国出口增速复苏缓慢,国内面临产业结构调整,投资增速受到抑制,导致全社会电力需求增长缓慢。2013年1—10月份全国发电量为43018亿千瓦时,同比增长7%。其中,火力发电量34536亿千瓦时,同比增长6.93%。火电平稳增长导致电煤消耗缺乏亮点。2013年1—10月份全国主要发电企业累计耗煤10.95亿吨,同比增长2.5%。从单月数值看,上半年煤耗增幅均为负值,只有7、8两个月增幅保持两位数的增长,全年微幅增长成定局。

未来电力市场格局中火电依然占据主要席位,但环保压力下,火电新增产能增速将不可避免地受到抑制,长期来看占比将缓慢下降。2013年全国新增装机8700万千瓦。其中,水电新增约2800万千瓦,较2012年增加;火电新增约4000万千瓦,较2012年减少。2013年国内生产总值增长约7.5%,相应地,全社会用电量同比增长6.5%—7.5%。2013年前10个月,重工业用电量同比增长6.8%,高于去年全年的增速,第三产业及城乡居民生活用电量分别比上年增长10.6%和9.8%。未来电煤消耗量的增长依然要依托经济增长,在当前“稳增长、调结构”的大环境下,电力需求增幅难以大幅上涨。未来第三产业用电量增速仍将保持两位数,而耗电量较大的第二产业受结构调整限制,用电量增幅存疑。

其次,水泥产量增速有所回升,行业发展好于预期。2013年1—10月份全国水泥产量为19.79亿吨,同比增长9%,预计全年的产量为24亿吨。2013年前8个月全国水泥行业实现利润354亿元,同比增长16.88%。产业结构调整之际,水泥行业能实现利润的大幅增长,从行业长期去产能的角度来讲是不利的。2014年水泥行业面临更大的环保压力,成本将持续上升,产量增速将变得温和,产量增长主要以发挥现有生产能力为主。初步预计2014年水泥行业能保持4%的增速,年产量将达到25亿吨,动力煤的消耗量也将从2012年的5亿吨增加到5.65亿吨。

然后,化工行业平稳增长。2013年1—10月份我国合成氨累计产量为4800万吨,同比增长4.8%;化肥累计产量为6100万吨,同比增长7.1%。初步测算,2013年1—9月份化工行业动力煤消费量为1.6亿吨,同比增长9.1%。随着我国农业政策的完善,农民种植收益增加,化肥用量稳定增加,行业耗煤量将呈平稳上升趋势。

最后,冶金行业受制于环保压力。2013年1—9月份全国钢材产量为7.95亿吨,同比增长11.7%;生铁产量为5.39亿吨,同比增长6.9%。从大周期来看,我国钢铁消费已进入弧顶区,人均消费能力增幅有限。另外,社会环保意识逐渐增强,钢铁工业会受到越来越严格的环保限制。随着节能降耗工作的开展,钢铁行业的能源需求增速要小于产量增速。从小周期来看,去产能过程依然漫长,2014年钢材市场大趋势依然是振荡寻底。2012年冶金行业动力煤消耗量1亿吨,由于产业结构调整,环保压力较大,未来冶金行业耗煤量不会出现大幅增加。

受资金和库容限制 电厂持续增加库存动能不足

2013年煤矿库存持续高位徘徊,除1、2月份相对偏低外,全年基本保持在4300万吨。随着煤炭产业结构的转变,定价中枢下移,产区库存对价格的影响力逐渐减弱。

受发运能力、贸易商预期、采购节奏等因素影响,港口库存波动较大,其对市场价格的短期影响也较大。在需求紧俏时,库存数据往往能起到推波助澜的作用。2013年7月份北方七港达到两年内的高点3200万吨,此后四个月随着需求的回暖,煤炭价格企稳,企业采购意愿增强,港口库存快速下降。截至10月底,北方七港库存为2271万吨,比2012年同期减少128万吨。目前铁路运力已经饱和,而煤炭价格尚不足以实现汽运盈利,预计年前港口库存不会大幅回升,库存偏紧导致的价格回暖局面也将延续到年底。不过,需求高峰过后,库存因素对价格的影响力将减弱。

电厂一直以安全生产为前提,煤炭库存变化相对刚性,投资性采购不多。通常,电厂主动去库存不明显,2013年大部分时段存煤天数为20—25天。夏季以来,情况稍有不同,随着煤炭价格的趋弱,电厂议价能力增强,经历了夏季用煤高峰后,库存快速下降,后期补库不足,导致7月份以来库存持续偏低,8月底重点仅为6350万吨,可用天数为15天,虽处于安全生产线以上,但低于平均水平。10、11连续两个月的采购使得电厂库存恢复到8200万吨,可用天数为22天。长期来看,电厂出于资金、库容考虑,持续增加库存的动能不足。因而可以推断出,电厂集中采购导致价格上涨的利好已经在前期展示殆尽,后期企业库存以刚需为主,增幅不大,库存对于价格的提振作用减弱。

进口煤价格低廉 占据东南沿海约三分之一市场份额

2008年以前,我国大于进口量,而2009年进口量大于出口量10947万吨,成为净进口国。2009年以后,净进口量逐年增加,2012年达到27923万吨,成为世界第一大煤炭进口国。澳大利亚BJ煤炭价格从年初至今跌幅超过9%,价格优势刺激了进口。2013年1—11月份我国累计进口煤炭2.9亿吨,同比增长15.1%,增速仍保持两位数。与此同时,累计出口694万吨,同比减少152万吨,降幅为18%。

2008年金融危机以来,世界经济复苏缓慢,全球煤炭市场需求萎缩。另外,近几年美国大规模开发页岩气,改变了能源格局,压低了天然气市场价格,价格相对低廉的天然气大量替代煤炭来发电,再加上部分燃煤电厂关闭,电煤需求相应减少。2012年美国煤炭消费量为8.1亿吨,比2011年减少1.02亿吨,降幅为11.2%。由于美国本土煤炭消费量减少,生产的煤炭转而大量出口。2012年美国出口煤炭1.14亿吨,比2011年增长17.2%,创出三十年来煤炭出口新纪录。美国煤炭出口方向是亚洲市场,这迫使原来出口到美国的哥伦比亚、南非、加拿大等国的煤炭也转向亚洲市场,进而导致亚洲市场宽裕。

3亿吨的进口量占我国煤炭总供应量的7.5%,看似占比不大,但因其主要集中在东南沿海,且该地区煤炭消费量在10亿吨左右,进口煤炭已经占据了该地区30%的市场份额。其中,广东省进口煤炭甚至占全省煤炭消费量的40%。南方部分电厂对印尼的低变质煤已经较为适应,其已经掌握了配煤燃煤方法,甚至对锅炉进行了配套改造,这为进口煤炭长期占据南方市场预留了空间。目前进口煤炭波及到了山东、河南、河北和东北地区,并通过长江水道以“海进江”方式,大量涌入安徽、江西、湖南、湖北等内陆市场。2014年仍将保持高位,但因国内环保政策限制,预计进口量增幅有所回落,5500大卡进口煤会长期以77美元/吨为中心,波动范围在正负5美元之间,进口量或在3.3亿吨。

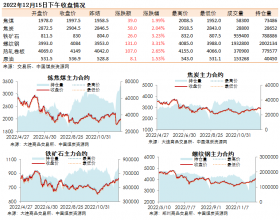

现货价格将下行 生产及贸易企业可卖出远月合约

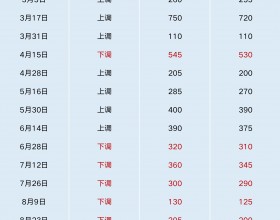

经济复苏乏力,消费低迷,导致今年煤价持续下跌,环渤海地区发热量5500大卡动力煤的综合平均价格由年初的633元/吨跌到9月底的530元/吨,跌幅达16%。10月16日开始,止跌反弹,截至12月17日,已连续十周上涨,累计涨幅为17.4%。不过,除冬季取暖用煤增加和电厂补库外,需求并无根本性改变,短期上涨只是以时间换空间,透支未来的涨幅。

煤炭行业的根本是结构性过剩。“十二五”期间投放的产能需要较长时间来消化,需求平稳与供应过剩的矛盾将长期存在,煤价下行周期远未结束。煤炭行业逐渐进入成熟期,淘汰落后产能和企业间并购重组将变得频繁,产能进一步集中。议价体系方面,煤价中枢中长期下移,煤矿在产业链上地位弱化,电厂议价能力增强,出于资金及库容考虑,加上对煤价弱势运行的预期,电厂库存将以安全生产为限,采购节奏放缓,今年9月份以来集中补库带来的价格快速上行局面将不会重现。

动力煤需求的核心是电力,电力的核心是第二产业。2014年我国经济形势乃至世界经济形势依然充满诸多变数,第二产业增速并不乐观。明年夏季采购旺季来临之前,煤价将以回落为主,保守估计现货煤价将下行到530元/吨,煤炭生产、贸易企业可通过期货市场远月合约卖出保值。