一、16年业绩概览:行业触底反弹,4季度盈利环比大幅提升

16年随着煤炭行业供给侧改革持续推进,行业盈利大幅改善。我们覆盖的32家公司中,盈利25家,亏损7家(主要是由于计提了较大的资产减值损失或受其他业务拖累),行业整体亏损面已降至22%(15年亏损面为13家或43%)。其中28家煤炭开采企业16年归母净利润和扣非后净利润分别为320亿元和267亿元(15年分别亏损8亿元和50亿元)。分季度来看,16年Q1-4单季度扣非后净利润分别为30、47、92和98亿元。此外,行业平均毛利率、净利率和ROE分别提升至25.8%、3.2%和3.2%。

二、16年经营数据:产量同比下降6.4%,吨煤价格上涨约16%

16年由于去产能和276天限产政策执行较好,28家重点上市公司煤炭产量普遍下降,16年煤炭产量总计为9.3亿吨,较15年下降6371万吨或6.4%。产量绝对量下降较大的公司有陕西煤业、中煤能源和大同煤业,产量分别减少1797万吨、1448万吨和1035万吨。16年各公司平均吨煤收入和成本同比上涨16%和3%,吨煤净利平均为29元/吨,吨煤盈利较好的公司包括开滦、伊泰等,折算吨煤净利达50元以上。

三、1季度业绩概览:行业盈利整体超预期,平均净利率达10%以上

17年1季度由于煤价维持高位,煤企经营也普遍继续改善。我们覆盖的32家重点公司中,亏损企业数量减少至2家,亏损程度同比均有大幅减小。28家煤企归母净利润和扣非后净利润总计分别为240亿元和236亿元,同比增长408.4%和688.0%,环比16年4季度分别增长132.8%和140.7%。各公司平均毛利率和净利润分别提升至31.8%和10.8%。此外期间费用增长并不快,现金流同比普遍有大幅改善。

四、1季度经营数据:产量增长约3%,价格同比提高81%

产销量方面,16家公司披露了1季度经营数据,整体来看,产量总和为1.8亿吨,同比小幅增长3.2%。产量增幅较大的公司包括:永泰能源(85%)、*ST大有(78%)、兰花科创(27%)、兖州煤业(24%)和阳泉煤业(8.8%)。16家公司商品煤销量总和为2.6亿吨,同比增加17%。此外,各公司吨煤价格和成本同比分别提高81%和26%。根据我们的测算,盘江股份、兰花科创和陕西煤业1季度吨煤净利均在110元以上。

五、观点:煤炭供需弱势维稳,改革或好于预期,看好板块估值提升

基本面方面,动力煤和炼焦煤港口最新价格分别为617元/吨和1510元/吨。其中动力煤方面,近期煤价从3月中旬高点累计下跌69元/吨,不过4月以来六大电厂日均耗煤量同比增速高达14.4%(3月同比增速为18.4%),需求仍维持较高增速,5月仍处于动力煤消费淡季,预计动力煤价格仍有压力,不过电厂和港口存煤处于中低位水平,6月之后天气转暖也将支撑需求,预计价格下跌速度不会太快;炼焦煤方面,4月初焦煤价格小幅上调,近期焦炭和钢铁开工率有所下降,焦煤需求也受到影响,不过安监力度仍较大,加上仍处于消费旺季,预计后期炼焦煤市场相对平稳。

板块方面,受益于煤价的超预期上涨,煤炭企业盈利大幅好转,1季度全国煤炭开采和洗选业实现利润总额708.7亿元,而上年同期亏损6.5亿元。此外,煤炭企业的历史欠账也逐步得到解决,其中山西省至4月底省属企业清理欠薪欠保工作已大幅突破,78天共清理欠薪、欠保近134亿元。后期,虽然动力煤价格仍有下跌预期,但中长期来看煤价有望维持中高位,而国企改革的推进也在加速,预计煤炭企业的经营有望继续好转。按照煤价下跌后的业绩测算,多数公司的估值也处于10-15倍的低位水平。公司方面,我们仍看好低估值及国企改革龙头,包括动力煤公司兖州煤业,陕西煤业及部分央企龙头,炼焦煤公司西山煤电、潞安环能等,同时建议关注供应链管理低估值公司易见股份和瑞茂通。

风险提示:煤价继续超预期下跌;政策面供给收缩力低于预期。

以下为正文

16年业绩概览:行业触底反弹,4季度盈利环比大幅提升

一、主要指标:盈利季度环比大幅改善,炼焦煤子板块表现最好

2016年随着煤炭行业供给侧改革持续推进,行业触底反弹,尤其是下半年以来煤炭价格大幅回升,多数公司业绩有明显改善。我们覆盖的32家公司中,盈利的公司有25家,其中陕西煤业、中煤能源等12家公司扭亏为盈,而远兴能源、平庄能源等7家公司由于计提了较大的资产减值损失或受其他业务拖累依然亏损,不过行业整体亏损面已降至22%(2015年亏损面为13家或43%)。

其中,28家煤炭开采企业16年实现营业收入6472亿元,同比增长11%;归母净利润和扣非后净利润分别为320亿元和267亿元(15年分别亏损8亿元和50亿元)。分季度来看,28家公司16年Q1-4单季度扣非后净利润分别为30、47、92和98亿元。

?? 动力煤:16年盈利较好的公司包括陕西煤业(27.5亿元)、兖州煤业(20.6亿元)、中煤能源(20.3亿元)和伊泰煤炭(19.9亿元),其中4季度盈利均在10亿元以上。而安源煤业、大有能源、郑州煤电和平庄能源由于连续2年亏损严重,将被给予退市风险警示。其中,郑州煤电16年计提资产减值损失9.1亿元,扣非后净利润为1.8亿元。

?? 炼焦煤:除冀中能源盈利下降外(主要是递延所得税影响),主要炼焦煤公司盈利均较好:潞安环能(8.6亿元)、平煤股份(7.5亿元)、永泰能源(6.7亿元)、西山煤电(4.3亿元)、开滦股份(4.3亿元)。其中,潞安环能和平煤股份4季度扣非后净利润分别达7.2亿元和4.4亿元,盈利超预期。

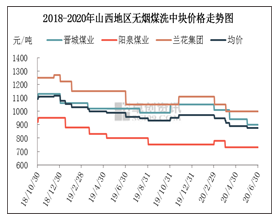

?? 无烟煤:主要无烟煤公司中阳泉煤业盈利相对较好,16年扣非后净利润为6亿元,4季度高达4.8亿元。兰花科创和昊华能源分别亏损6.6亿元和0.1亿元,兰花科创主要由于煤化工业务亏损较严重,而昊华能源则主要是全资子公司诚和国贸亏损较多。不过从扣非后净利润来看,昊华能源Q1-4分别为-1.0亿元、-0.4亿元、0.23亿元和0.84亿元,主营业务盈利仍在明显改善。

?? 其他:16年底完成资产重组置入煤层气业务的*ST煤气,全年实现归母净利润3.8亿元,同比增长45.6%。主营供应链管理和金融业务的易见股份和瑞茂通盈利6.0亿元和5.3亿元,分别同比增长80.2%和24.2%。而主营焦化业务的山西焦化16年也扭亏为盈,盈利水平(0.44亿元)仅次于2011年(0.53亿元)。

二、盈利能力:毛利率、净利率和ROE分别提升至25.8%、3.2%和3.2%

16年煤企盈利能力普遍有所回升,剔除亏损较严重的安源煤业、*ST大有、*ST郑煤和兰花科创,其余24家重点煤炭上市公司的平均毛利率、净利率和ROE分别为25.8%、3.2%和3.2%,同比提高6.7、6.3和7.8个百分点。

其中毛利率水平较高的公司包括:露天煤业、大同煤业、陕西煤业、潞安环能和新集能源,均达到35%以上。净利率水平达到10%以上的公司有*ST煤气、露天煤业和陕西煤业,其中*ST煤气的净利率高达30.3%。而*ST煤气、易见股份和瑞茂通的ROE较高,均达到10%以上。

三、其他指标:期间费用率普遍有所下降,现金流明显好转

16年重点上市公司的期间费用率普遍有所下降,平均期间费用率为18.1%,同比下降0.6个百分点,其中管理费用率和销售费用率分别为9.2%和3.8%,较15年分别下降0.8和0.3个百分点。财务费用率为5.4%,同比提高0.8个百分点。

16年煤企的现金流情况明显好转,平均经营性现金流净额为34.7亿元,与15年同期16.6亿元相比提高了109.5%。经营性现金流净额上升(且为正)的重点公司达到24家,仅有4家的经营性现金流净额为负,分别为冀中能源、盘江股份、易见股份和瑞茂通。

此外,16年重点上市公司销售收到的现金与营收的比值平均约为89.4%,同比下降2.1个百分点;煤企经营性现金流净额/营业收入对的比值平均约为为14.5%,同比提高9.1个百分点。

16年经营概况:产量同比下降6.4%,吨煤价格上涨约16%

一、16年煤炭产量同比下降6.4%,销量基本持平

16年由于去产能和276天限产政策执行较好,28家重点上市公司煤炭产量普遍下降,16年煤炭产量总计为9.3亿吨,较15年下降6371万吨或6.4%。产量绝对量下降较大的公司有陕西煤业、中煤能源和大同煤业,产量分别减少1797万吨、1448万吨和1035万吨。

整体来看,16年重点上市公司商品煤销量与15年基本持平。28家公司中19家销量减少,9家销量增加。其中销量增幅较大的公司包括山煤国际、潞安环能、伊泰煤炭,同比分别增加39.4%、16.9%、6.7%。销量降幅较大的公司包括安源煤业、昊华能源、永泰能源和大同煤业,同比分别减少32.9%、23.9%、23.8%和16.9%。

二、吨煤价格和成本同比上涨16%和3%,吨煤毛利117元

吨煤价格方面,16年各公司平均涨幅约16%,子板块中动力煤公司涨幅最明显,其中远兴能源和安源煤业涨幅均在30%以上。炼焦煤子板块中平煤股份和冀中能源涨幅相对较大,分别达到31%和22%。无烟煤子板块的3家公司涨幅相对较小。

吨煤成本方面,16年各公司平均涨幅约3%,子板块中无烟煤公司普遍有所下降,动力煤和炼焦煤子板块则有涨有跌。降幅较大的公司包括恒源煤电、新集能源和开滦股份,同比分别下降34%、29%和15%。

吨煤毛利方面,16年各公司平均吨煤毛利为117元,同比提高85%。吨煤毛利较高的公司主要有永泰能源、西山煤电、开滦股份,均超过200元/吨。

三、16年吨煤净利平均为29元/吨,开滦、伊泰等公司盈利较好

按照总体净利润情况(不考虑其他业务的盈利)我们测算,16年28家公司吨煤净利平均约为29元,15年同期亏损5元/吨。除少数几家公司亏损较严重外,多数公司吨煤净利均有不同程度的改善,吨煤盈利较好的公司包括开滦、伊泰等,折算吨煤净利达50元以上。

1季度业绩概览:行业盈利整体超预期,平均净利率达10%以上

一、主要指标:1季度整体超预期,收入和盈利同比提升91%和408%

17年1季度煤价维持高位,煤企经营也普遍继续改善。我们覆盖的32家重点公司中,多数公司盈利同比和环比均有大幅提高。亏损企业数量减少至2家,亏损程度同比也均有大幅减小。

从1季报整体情况来看,28家煤企营业收入总计为2148.7亿元,同比增长91.4%。归母净利润和扣非后净利润总计分别为240.2亿元和236亿元,同比增长408.4%和688.0%,环比16年4季度分别增长132.8%和140.7%。

其中,1季度主要的3家无烟煤公司均实现盈利,兰花科创、阳泉煤业和昊华能源分别实现归母净利润2.2亿元、4.2亿元和3.1亿元。焦煤公司中,西山煤电和冀中能源分别盈利4.6亿元和2.8亿元,环比去年4季度分别增长101%和75%。动力煤公司中,陕西煤业(26.7亿元)、兖州煤业(17.5亿元)、中煤能源(11.7亿元)、露天煤业(7亿元)等公司盈利均超市场预期。

二、其他指标:毛利率和净利润分别为31.8%和10.8%,期间费用提升并不快,现金流同比大幅改善

?? 毛利率和净利率平均分别为31.8%和11.7%

1季度28家煤企平均毛利率为31.8%,相比去年同期提高13.1个百分点,和去年4季度毛利率水平基本相当。动力煤板块中毛利率最高的公司分别为大同煤业、陕西煤业和露天煤业,毛利率分别为58.9%、55.7%和52.8%。炼焦煤公司中潞安环能、盘江股份和西山煤电毛,无烟煤公司中的昊华能源和兰花科创,毛利率也均达到36%以上,同比和环比均有不同程度的提高。

净利率方面,重点上市公司平均净利率为11.7%,去年同期0.7%。表现较好的公司包括:露天煤业(32.7%)、陕西煤业(32.5%)、昊华能源(20.9%)、*ST郑煤(20.2%)、盘江股份(18.2%)。

?? 三费提升并不快,平均期间费用率下降5.8个百分点

相比较收入的快速增长,1季度各公司期间费用提升并不快,平均期间费用率为14.5%,相比去年同期降低5.8个百分点。其中,平均财务费用率为3.9%,同比降低2.2个百分点;平均销售费用率为3.7%,同比降低1.1个百分点;平均管理费用率为6.8%,同比降低2.5个百分点。期间费用率同比降幅最大的是永泰能源、陕西煤业和兖州煤业,降幅分别为32.9^%、14.7%和11.1%。

?? 经营性净现金流量同比增长170%

现金流方面,整体来看,1季度重点上市公司经营性现金流净额总和同比增长169.5%,不过环比去年4季度仍下降21.6%。现金流最充裕的包括陕西煤业和伊泰煤炭,经营性现金流量净额分别为33.2亿元和28.1亿元。此外,潞安环能和兰花科创经营性现金流量净额同比和环比也均有改善。

1季度经营数据:产量增长约3%,价格同比提高81%

一、产销量同比分别增长3.2%和17%

截止目前,16家公司披露了1季度的经营数据,其中,半数以上的公司产量同比仍有不同程度的下降。不过整体来看,产量总和为1.8亿吨,同比小幅增长3.2%。产量增幅较大的公司包括:永泰能源(85%)、*ST大有(78%)、兰花科创(27%)、兖州煤业(24%)、和阳泉煤业(8.8%)。产量降幅较大的公司包括源煤业、山煤国际和大同煤业,分别同比减少30.7、21.4%和21.3%。

销量方面,16家公司商品煤销量总和为2.6亿吨,同比增加17%。其中,山煤国际、*ST大有销量增长超100%,*ST平能、上海能源以及安源煤业销售下降幅度较大,同比分别减少37.5%、35.8%和29.1%。 核心观点

www.meitanwang.com一、16年业绩概览:行业触底反弹,4季度盈利环比大幅提升

16年随着煤炭行业供给侧改革持续推进,行业盈利大幅改善。我们覆盖的32家公司中,盈利25家,亏损7家(主要是由于计提了较大的资产减值损失或受其他业务拖累),行业整体亏损面已降至22%(15年亏损面为13家或43%)。其中28家煤炭开采企业16年归母净利润和扣非后净利润分别为320亿元和267亿元(15年分别亏损8亿元和50亿元)。分季度来看,16年Q1-4单季度扣非后净利润分别为30、47、92和98亿元。此外,行业平均毛利率、净利率和ROE分别提升至25.8%、3.2%和3.2%。

二、16年经营数据:产量同比下降6.4%,吨煤价格上涨约16%

16年由于去产能和276天限产政策执行较好,28家重点上市公司煤炭产量普遍下降,16年煤炭产量总计为9.3亿吨,较15年下降6371万吨或6.4%。产量绝对量下降较大的公司有陕西煤业、中煤能源和大同煤业,产量分别减少1797万吨、1448万吨和1035万吨。16年各公司平均吨煤收入和成本同比上涨16%和3%,吨煤净利平均为29元/吨,吨煤盈利较好的公司包括开滦、伊泰等,折算吨煤净利达50元以上。

三、1季度业绩概览:行业盈利整体超预期,平均净利率达10%以上

17年1季度由于煤价维持高位,煤企经营也普遍继续改善。我们覆盖的32家重点公司中,亏损企业数量减少至2家,亏损程度同比均有大幅减小。28家煤企归母净利润和扣非后净利润总计分别为240亿元和236亿元,同比增长408.4%和688.0%,环比16年4季度分别增长132.8%和140.7%。各公司平均毛利率和净利润分别提升至31.8%和10.8%。此外期间费用增长并不快,现金流同比普遍有大幅改善。

四、1季度经营数据:产量增长约3%,价格同比提高81%

产销量方面,16家公司披露了1季度经营数据,整体来看,产量总和为1.8亿吨,同比小幅增长3.2%。产量增幅较大的公司包括:永泰能源(85%)、*ST大有(78%)、兰花科创(27%)、兖州煤业(24%)和阳泉煤业(8.8%)。16家公司商品煤销量总和为2.6亿吨,同比增加17%。此外,各公司吨煤价格和成本同比分别提高81%和26%。根据我们的测算,盘江股份、兰花科创和陕西煤业1季度吨煤净利均在110元以上。

五、观点:煤炭供需弱势维稳,改革或好于预期,看好板块估值提升

基本面方面,动力煤和炼焦煤港口最新价格分别为617元/吨和1510元/吨。其中动力煤方面,近期煤价从3月中旬高点累计下跌69元/吨,不过4月以来六大电厂日均耗煤量同比增速高达14.4%(3月同比增速为18.4%),需求仍维持较高增速,5月仍处于动力煤消费淡季,预计动力煤价格仍有压力,不过电厂和港口存煤处于中低位水平,6月之后天气转暖也将支撑需求,预计价格下跌速度不会太快;炼焦煤方面,4月初焦煤价格小幅上调,近期焦炭和钢铁开工率有所下降,焦煤需求也受到影响,不过安监力度仍较大,加上仍处于消费旺季,预计后期炼焦煤市场相对平稳。

板块方面,受益于煤价的超预期上涨,煤炭企业盈利大幅好转,1季度全国煤炭开采和洗选业实现利润总额708.7亿元,而上年同期亏损6.5亿元。此外,煤炭企业的历史欠账也逐步得到解决,其中山西省至4月底省属企业清理欠薪欠保工作已大幅突破,78天共清理欠薪、欠保近134亿元。后期,虽然动力煤价格仍有下跌预期,但中长期来看煤价有望维持中高位,而国企改革的推进也在加速,预计煤炭企业的经营有望继续好转。按照煤价下跌后的业绩测算,多数公司的估值也处于10-15倍的低位水平。公司方面,我们仍看好低估值及国企改革龙头,包括动力煤公司兖州煤业,陕西煤业及部分央企龙头,炼焦煤公司西山煤电、潞安环能等,同时建议关注供应链管理低估值公司易见股份和瑞茂通。

风险提示:煤价继续超预期下跌;政策面供给收缩力低于预期。

以下为正文

16年业绩概览:行业触底反弹,4季度盈利环比大幅提升

一、主要指标:盈利季度环比大幅改善,炼焦煤子板块表现最好

2016年随着煤炭行业供给侧改革持续推进,行业触底反弹,尤其是下半年以来煤炭价格大幅回升,多数公司业绩有明显改善。我们覆盖的32家公司中,盈利的公司有25家,其中陕西煤业、中煤能源等12家公司扭亏为盈,而远兴能源、平庄能源等7家公司由于计提了较大的资产减值损失或受其他业务拖累依然亏损,不过行业整体亏损面已降至22%(2015年亏损面为13家或43%)。

其中,28家煤炭开采企业16年实现营业收入6472亿元,同比增长11%;归母净利润和扣非后净利润分别为320亿元和267亿元(15年分别亏损8亿元和50亿元)。分季度来看,28家公司16年Q1-4单季度扣非后净利润分别为30、47、92和98亿元。

?? 动力煤:16年盈利较好的公司包括陕西煤业(27.5亿元)、兖州煤业(20.6亿元)、中煤能源(20.3亿元)和伊泰煤炭(19.9亿元),其中4季度盈利均在10亿元以上。而安源煤业、大有能源、郑州煤电和平庄能源由于连续2年亏损严重,将被给予退市风险警示。其中,郑州煤电16年计提资产减值损失9.1亿元,扣非后净利润为1.8亿元。

?? 炼焦煤:除冀中能源盈利下降外(主要是递延所得税影响),主要炼焦煤公司盈利均较好:潞安环能(8.6亿元)、平煤股份(7.5亿元)、永泰能源(6.7亿元)、西山煤电(4.3亿元)、开滦股份(4.3亿元)。其中,潞安环能和平煤股份4季度扣非后净利润分别达7.2亿元和4.4亿元,盈利超预期。

?? 无烟煤:主要无烟煤公司中阳泉煤业盈利相对较好,16年扣非后净利润为6亿元,4季度高达4.8亿元。兰花科创和昊华能源分别亏损6.6亿元和0.1亿元,兰花科创主要由于煤化工业务亏损较严重,而昊华能源则主要是全资子公司诚和国贸亏损较多。不过从扣非后净利润来看,昊华能源Q1-4分别为-1.0亿元、-0.4亿元、0.23亿元和0.84亿元,主营业务盈利仍在明显改善。

?? 其他:16年底完成资产重组置入煤层气业务的*ST煤气,全年实现归母净利润3.8亿元,同比增长45.6%。主营供应链管理和金融业务的易见股份和瑞茂通盈利6.0亿元和5.3亿元,分别同比增长80.2%和24.2%。而主营焦化业务的山西焦化16年也扭亏为盈,盈利水平(0.44亿元)仅次于2011年(0.53亿元)。

二、盈利能力:毛利率、净利率和ROE分别提升至25.8%、3.2%和3.2%

16年煤企盈利能力普遍有所回升,剔除亏损较严重的安源煤业、*ST大有、*ST郑煤和兰花科创,其余24家重点煤炭上市公司的平均毛利率、净利率和ROE分别为25.8%、3.2%和3.2%,同比提高6.7、6.3和7.8个百分点。

其中毛利率水平较高的公司包括:露天煤业、大同煤业、陕西煤业、潞安环能和新集能源,均达到35%以上。净利率水平达到10%以上的公司有*ST煤气、露天煤业和陕西煤业,其中*ST煤气的净利率高达30.3%。而*ST煤气、易见股份和瑞茂通的ROE较高,均达到10%以上。

三、其他指标:期间费用率普遍有所下降,现金流明显好转

16年重点上市公司的期间费用率普遍有所下降,平均期间费用率为18.1%,同比下降0.6个百分点,其中管理费用率和销售费用率分别为9.2%和3.8%,较15年分别下降0.8和0.3个百分点。财务费用率为5.4%,同比提高0.8个百分点。

16年煤企的现金流情况明显好转,平均经营性现金流净额为34.7亿元,与15年同期16.6亿元相比提高了109.5%。经营性现金流净额上升(且为正)的重点公司达到24家,仅有4家的经营性现金流净额为负,分别为冀中能源、盘江股份、易见股份和瑞茂通。

此外,16年重点上市公司销售收到的现金与营收的比值平均约为89.4%,同比下降2.1个百分点;煤企经营性现金流净额/营业收入对的比值平均约为为14.5%,同比提高9.1个百分点。

16年经营概况:产量同比下降6.4%,吨煤价格上涨约16%

一、16年煤炭产量同比下降6.4%,销量基本持平

16年由于去产能和276天限产政策执行较好,28家重点上市公司煤炭产量普遍下降,16年煤炭产量总计为9.3亿吨,较15年下降6371万吨或6.4%。产量绝对量下降较大的公司有陕西煤业、中煤能源和大同煤业,产量分别减少1797万吨、1448万吨和1035万吨。

整体来看,16年重点上市公司商品煤销量与15年基本持平。28家公司中19家销量减少,9家销量增加。其中销量增幅较大的公司包括山煤国际、潞安环能、伊泰煤炭,同比分别增加39.4%、16.9%、6.7%。销量降幅较大的公司包括安源煤业、昊华能源、永泰能源和大同煤业,同比分别减少32.9%、23.9%、23.8%和16.9%。

二、吨煤价格和成本同比上涨16%和3%,吨煤毛利117元

吨煤价格方面,16年各公司平均涨幅约16%,子板块中动力煤公司涨幅最明显,其中远兴能源和安源煤业涨幅均在30%以上。炼焦煤子板块中平煤股份和冀中能源涨幅相对较大,分别达到31%和22%。无烟煤子板块的3家公司涨幅相对较小。

吨煤成本方面,16年各公司平均涨幅约3%,子板块中无烟煤公司普遍有所下降,动力煤和炼焦煤子板块则有涨有跌。降幅较大的公司包括恒源煤电、新集能源和开滦股份,同比分别下降34%、29%和15%。

吨煤毛利方面,16年各公司平均吨煤毛利为117元,同比提高85%。吨煤毛利较高的公司主要有永泰能源、西山煤电、开滦股份,均超过200元/吨。

三、16年吨煤净利平均为29元/吨,开滦、伊泰等公司盈利较好

按照总体净利润情况(不考虑其他业务的盈利)我们测算,16年28家公司吨煤净利平均约为29元,15年同期亏损5元/吨。除少数几家公司亏损较严重外,多数公司吨煤净利均有不同程度的改善,吨煤盈利较好的公司包括开滦、伊泰等,折算吨煤净利达50元以上。

1季度业绩概览:行业盈利整体超预期,平均净利率达10%以上

一、主要指标:1季度整体超预期,收入和盈利同比提升91%和408%

17年1季度煤价维持高位,煤企经营也普遍继续改善。我们覆盖的32家重点公司中,多数公司盈利同比和环比均有大幅提高。亏损企业数量减少至2家,亏损程度同比也均有大幅减小。

从1季报整体情况来看,28家煤企营业收入总计为2148.7亿元,同比增长91.4%。归母净利润和扣非后净利润总计分别为240.2亿元和236亿元,同比增长408.4%和688.0%,环比16年4季度分别增长132.8%和140.7%。

其中,1季度主要的3家无烟煤公司均实现盈利,兰花科创、阳泉煤业和昊华能源分别实现归母净利润2.2亿元、4.2亿元和3.1亿元。焦煤公司中,西山煤电和冀中能源分别盈利4.6亿元和2.8亿元,环比去年4季度分别增长101%和75%。动力煤公司中,陕西煤业(26.7亿元)、兖州煤业(17.5亿元)、中煤能源(11.7亿元)、露天煤业(7亿元)等公司盈利均超市场预期。

二、其他指标:毛利率和净利润分别为31.8%和10.8%,期间费用提升并不快,现金流同比大幅改善

?? 毛利率和净利率平均分别为31.8%和11.7%

1季度28家煤企平均毛利率为31.8%,相比去年同期提高13.1个百分点,和去年4季度毛利率水平基本相当。动力煤板块中毛利率最高的公司分别为大同煤业、陕西煤业和露天煤业,毛利率分别为58.9%、55.7%和52.8%。炼焦煤公司中潞安环能、盘江股份和西山煤电毛,无烟煤公司中的昊华能源和兰花科创,毛利率也均达到36%以上,同比和环比均有不同程度的提高。

净利率方面,重点上市公司平均净利率为11.7%,去年同期0.7%。表现较好的公司包括:露天煤业(32.7%)、陕西煤业(32.5%)、昊华能源(20.9%)、*ST郑煤(20.2%)、盘江股份(18.2%)。

?? 三费提升并不快,平均期间费用率下降5.8个百分点

相比较收入的快速增长,1季度各公司期间费用提升并不快,平均期间费用率为14.5%,相比去年同期降低5.8个百分点。其中,平均财务费用率为3.9%,同比降低2.2个百分点;平均销售费用率为3.7%,同比降低1.1个百分点;平均管理费用率为6.8%,同比降低2.5个百分点。期间费用率同比降幅最大的是永泰能源、陕西煤业和兖州煤业,降幅分别为32.9^%、14.7%和11.1%。

?? 经营性净现金流量同比增长170%

现金流方面,整体来看,1季度重点上市公司经营性现金流净额总和同比增长169.5%,不过环比去年4季度仍下降21.6%。现金流最充裕的包括陕西煤业和伊泰煤炭,经营性现金流量净额分别为33.2亿元和28.1亿元。此外,潞安环能和兰花科创经营性现金流量净额同比和环比也均有改善。

1季度经营数据:产量增长约3%,价格同比提高81%

一、产销量同比分别增长3.2%和17%

截止目前,16家公司披露了1季度的经营数据,其中,半数以上的公司产量同比仍有不同程度的下降。不过整体来看,产量总和为1.8亿吨,同比小幅增长3.2%。产量增幅较大的公司包括:永泰能源(85%)、*ST大有(78%)、兰花科创(27%)、兖州煤业(24%)、和阳泉煤业(8.8%)。产量降幅较大的公司包括源煤业、山煤国际和大同煤业,分别同比减少30.7、21.4%和21.3%。

销量方面,16家公司商品煤销量总和为2.6亿吨,同比增加17%。其中,山煤国际、*ST大有销量增长超100%,*ST平能、上海能源以及安源煤业销售下降幅度较大,同比分别减少37.5%、35.8%和29.1%。

二、吨煤价格同比提高81%,吨煤成本同比上涨26%

?? 销售价格方面,各公司平均同比涨幅约为81%。其中,披露售价的4家公司*ST平能、中煤能源、兖州煤业同比分别上涨111%、84%、62%。而根据我们计算,上海能源、恒源煤电、阳泉煤业和盘江股份涨幅也均超过100%。

?? 成本方面,总体来看,1季度各公司吨煤成本以上涨为主,平均涨幅达26%。涨幅较大的公司包括阳泉煤业(89%)、上海能源(77%)、恒源煤电(69%)、潞安环能(49%)和盘江股份(46%)。

此外,根据我们的测算,盘江股份、兰花科创和陕西煤业1季度吨煤净利均在110元以上。

行业观点:煤炭市场弱势维稳,后期需求及改革有望好于预期,看好板块估值提升

2016年随着煤炭行业供给侧改革持续推进,行业触底反弹,尤其是下半年以来煤炭价格大幅回升,多数公司业绩有明显改善。我们覆盖的28家重点煤炭开采企业归母净利润和扣非后净利润分别为320亿元和267亿元(15年分别亏损8亿元和50亿元)。17年1季度由于煤价维持高位,煤企经营也普遍继续改善,1季度业绩整体超预期。28家重点煤企归母净利润和扣非后净利润总计分别为240.2亿元和236亿元,同比增长408.4%和688.0%,环比16年4季度分别增长132.8%和140.7%。

基本面方面,近几周煤炭市场延续动力煤小幅下跌、焦煤基本平稳的态势,本周动力煤和炼焦煤港口价格分别为617元/吨和1510元/吨。其中动力煤方面,近期煤价从3月中旬高点累计下跌69元/吨,不过4月以来六大电厂日均耗煤量同比增速高达14.4%(3月同比增速为18.4%),需求仍维持较高增速,5月仍处于动力煤消费淡季,预计动力煤价格仍有压力,不过电厂和港口存煤处于中低位水平,6月之后天气转暖也将支撑需求,预计在库存大幅上涨之前价格下跌速度不会太快;炼焦煤方面,4月初焦煤价格小幅上调,平均幅度约50元/吨,近期受钢价累计调整15%以上,焦炭和钢铁开工率也有受到影响,预计后期炼焦煤市场相对平稳。供给方面,16年下半年以来发改委和能源局加快减量置换煤矿的投产,后续有望逐步增加产能约3亿吨,但近期安监局仍维持较严格的安监力度,产量仍会受到限制。

板块方面,受益于煤价的超预期上涨,煤炭企业盈利大幅好转,1季度全国煤炭开采和洗选业实现利润总额708.7亿元,而上年同期亏损6.5亿元。此外,煤炭企业的历史欠账也逐步得到解决,其中山西省至4月底省属企业清理欠薪欠保工作已大幅突破,78天共清理欠薪、欠保近134亿元。后期,虽然动力煤价格仍有下跌预期,但中长期来看煤价有望维持中高位,而国企改革的推进也在加速,预计煤炭企业的经营有望继续好转。按照煤价下跌后的业绩测算,多数公司的估值也处于10-15倍的低位水平。公司方面,我们仍看好低估值及国企改革龙头,包括动力煤公司兖州煤业,陕西煤业及部分央企龙头,炼焦煤公司西山煤电、潞安环能等,同时建议关注供应链管理低估值公司易见股份和瑞茂通。