|

报告导读 高温及工业用电支撑日耗上升至历史同期最高水平,库存可用天数降至16天,补库需求转强;中转端,环渤海港口增加长协煤供应,采购需求维持一定水平,库存平稳;供应端,煤矿受环保检查影响,供应有所减少,库存低位。政策影响下,动力煤期价大幅回调,但当前供需格局下回调空间有限。ZC09谨慎试多。 投资要点 q 单边策略 ZC09谨慎试多 q 跨期套利 买1抛9 风险因素

|

|

|

|

正文目录

TOC \o "1-3" \h \z \u 1. 制造业生产季节性反弹,工业用电需求维持高位...

2. 动力煤产业链...

2.1. 需求...

2.1.1. 南方高温天气持续,降水量偏多往年同期...

2.1.2. 电厂电煤日耗维持高位,电煤库存继续下降...

2.2. 中转...

2.2.1. 沿海煤炭运价高位回落,秦黄港锚地船舶数维持高位...

2.2.2. 环渤海港口煤炭库存维持平稳,江内港口煤炭库存维持高位...

2.3. 供应及政策...

3. 基差及价差...

总结及策略...

图表目录

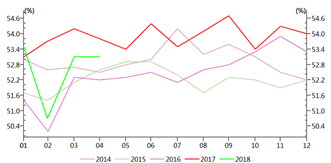

TOC \h \z \t "图题" \c 图 1:制造业PMI生产分项...

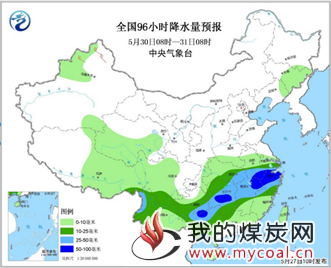

图 2:降水预报...

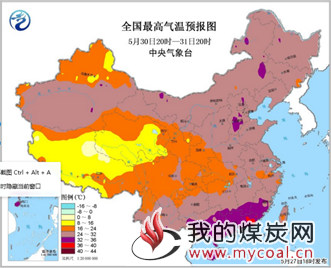

图 3:最高气温预报...

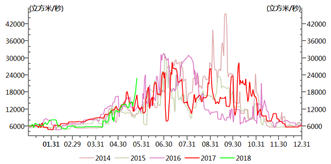

图 4:三峡水库出库流量...

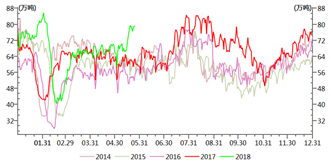

图 5:六大发电集团电煤日耗...

图 6:六大发电集团电煤库存...

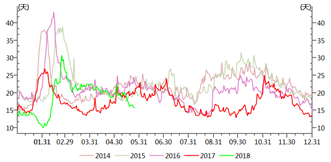

图 7:六大发电集团电煤库存可用天数...

图 8:中国沿海煤炭运价...

图 9:秦皇岛港及黄骅港锚地船舶数...

图 10:环渤海煤港煤炭库存...

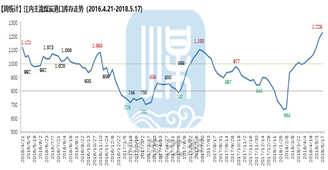

图 11:江内主流煤炭港口库存...

图 12:动力煤基差...

图 13:zc901-zc809.

1.

1. 制造业生产季节性反弹,工业用电需求维持高位

制造业PMI中的生产分项能较好的反映工业用电情况,4月该指标较3月持平,显示工业用电需求继续维持高位。

图 1:制造业PMI生产分项

资料来源:wind,浙商期货研究中心

2. 动力煤产业链

动力煤产业链主要从需求、供给以及中转(库存物流)角度展开,动力煤需求主要在于燃煤电厂,短期波动主要受民生用电影响,供给分为国产及进口,而中转端库存及物流指标是供求矛盾的集中反映。

2.1. 需求

2.1.1. 南方高温天气持续,降水量偏多往年同期

气温方面,未来十天,南方地区依然受较大面积高温影响。

降水方面,未来十天,江南、华南、四川盆地南部及云贵高原、川西高原等地累积降雨量有40~80毫米,其中江南东部、华南西北部和南部沿海、贵州南部、云南西部和南部等地的部分地区有100~180毫米;新疆西部、内蒙古东北部、东北地区中部和东部等地部分地区累积降雨量有10~25毫米,局地有30~50毫米。与常年同期相比,江南东部和西部、云贵高原、东北地区中部等地降雨量偏多3~7成、云南局地偏多1倍以上;华北、黄淮、江淮降水量由前期偏多转为偏少,上述地区及华南大部降水量偏少3~6成。

上周,三峡出库流量大幅上升至历史同期最高水平。

图 2:降水预报

资料来源:wind,浙商期货研究中心

图 3:最高气温预报

资料来源:wind,浙商期货研究中心

图 4:三峡水库出库流量

资料来源:wind,浙商期货研究中心

2.1.2. 电厂电煤日耗维持高位,电煤库存继续下降

受工业用电需求旺盛及南方高温天气影响,上周,电厂日耗维持历史同期最高水平,80万吨附近。

电厂库存高位下降至历史同期平均水平;库存可用天数下降至15.7天,库存可用天数下降受日耗及库存综合影响,而下周南方高温依然持续,日耗回落幅度或将有限。

图 5:六大发电集团电煤日耗

资料来源:wind,浙商期货研究中心

图 6:六大发电集团电煤库存

资料来源:wind,浙商期货研究中心

图 7:六大发电集团电煤库存可用天数

资料来源:wind,浙商期货研究中心

2.2. 中转

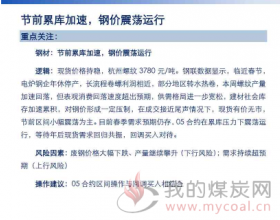

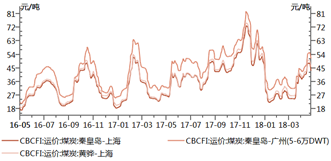

2.2.1. 沿海煤炭运价高位回落,秦黄港锚地船舶数维持高位

本周,政府调控政策升级,严控煤价过快上涨,下游采购及囤煤热情明显降温,煤炭运价高位回落;港口锚地船舶数主要受大风封航影响,维持较高水平。

图 8:中国沿海煤炭运价

资料来源:wind,浙商期货研究中心

图 9:秦皇岛港及黄骅港锚地船舶数

资料来源:wind,浙商期货研究中心

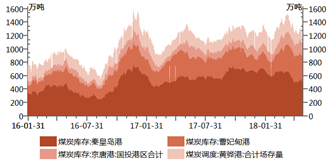

2.2.2. 环渤海港口煤炭库存维持平稳,江内港口煤炭库存维持高位

上游大矿加快发运节奏,增加长协煤调入数量;港口调出量当前依然维持较高水平,整体环渤海港口煤炭库存维持平稳。

图 10:环渤海煤港煤炭库存

资料来源:wind,浙商期货研究中心

图 11:江内主流煤炭港口库存

2.3. 供应及政策

产地方面,受下游需求支撑,陕北、蒙西地区电煤销售延续向好,价格坚挺。陕西神府地区多家煤矿出现10元/吨涨幅,矿上库存较少,榆阳地区部分矿面煤价格上调20元/吨。内蒙鄂尔多斯地区矿上销售情况良好,叠加面煤生产因环保略受影响,多家矿面煤价格上调10-11元/吨不等,个别矿块煤上调5-10元/吨。

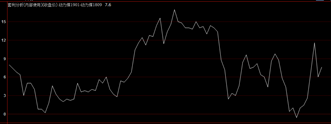

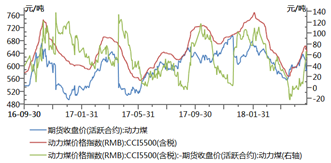

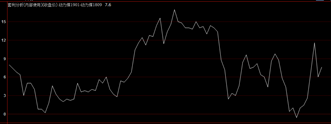

3. 基差及价差

期价受政策影响出现暴跌,现货价格回调缓慢,基差扩大至60元/吨附近。

期价回落,1-9价差扩大。

图 12:动力煤基差

资料来源:wind,浙商期货研究中心

图 13:zc901-zc809

资料来源:wind,浙商期货研究中心

总结及策略

高温及工业用电支撑日耗上升至历史同期最高水平,库存可用天数降至16天,补库需求转强;中转端,环渤海港口增加长协煤供应,采购需求维持一定水平,库存平稳;供应端,煤矿受环保检查影响,供应有所减少,库存低位。政策影响下,动力煤期价大幅回调,但当前供需格局下回调空间有限。ZC09谨慎试多。

免责声明:

本报告版权归“浙商期货”所有,未经事先书面授权,任何人不得对本报告进行任何形式发布、复制。如引用、刊发,需注明出处为“浙商期货”,且不得对本报告进行有悖原意的删节和修改。本报告基于我公司及其研究人员认为可信的公开资料或实地调研资料,但我公司及其研究人员对这些信息的准确性和完整性不作任何保证。报告中的信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就报告中的内容对最终操作建议做出任何担保。我公司的关联机构或个人可能在本报告公开发布前已使用或了解其中信息。