2017年,全球新能源产业发展喜忧参半,风电产业下滑,而储能及太阳能产业则继续高歌猛进;新能源企业并购重组加剧,产业发展呈现新的态势和特点。受此影响,“2018 全球新能源企业500强”的榜单发生了较大变化,呈现出以下特点:

一、入围门槛跃升至14.5亿

2018年“500强”上榜企业最低营业收入再迈上一个新台阶,达到了14.49亿元人民币,比2017年“500强”的11.85亿元提高了2.64亿元。图1给出了2014年至2018年全球新能源企业“500强”最低营业收入情况,即入围门槛及增长率情况。由图中可以看出,“500强”企业的入围门槛逐年稳步提高,近三年“500强”企业最低营业收入的增长率都超过20%,2018年“500强”企业的最低营业收入已经是2016年“500强”企业的近一倍。

2018年“500强”企业的总营业收入达到37053亿元人民币,比2017年的33965亿元增加了3088(2016:+3299)亿元人民币。图2给出了2014年至2018年全球新能源企业“500强”历年的总营业收入及增长率情况。由图中可以看出,“500强”企业的总营业收入呈逐年稳步增长的态势,特别是近三年,“500强”企业的总营业收入增长率都接近10%,“500强”企业三年的营业总收入增加了近一万亿元人民币,这与企业入围门槛的情况是一致的。

二、国家分布基本稳定

2018年 “500强”上榜企业分别来自35个国家和地区,比2017年 “500强”增加1个国家。其中,来自中国(中国大陆及香港、澳门、台湾)的协鑫(集团)控股有限公司、晶龙实业集团有限公司、晶科能源控股有限公司、天合光能有限公司、新疆金风科技股份有限公司、龙源电力集团股份有限公司等217家企业进入“500强”榜单,比去年(198家)增加19家,占43.4%,居首位;美国的GE Energy、ADM、Valero 、Bunge 、First Solar 等61家企业进入“500强”榜单,比去年(64家)少3家,占12.2%,位居第二;日本则有Panasonic、GS Yuasa 、Toshiba、NSG Group等58家企业进入“500强”榜单,与去年(58家)持平,占11.6%,排名第三;德国有Siemens 、Enercon、Nordex等34家企业进入“500强”榜单,比去年(35)减少1家,占6.8%,位居第四;韩国有LG Chem.、Samsung Sdi、Hanwha Q CELLS、OCI、SK等23家企业进入“500强”榜单,与去年(23家)持平,占4.6%,位居第五;法国有11家,占2.2%,位居第六;芬兰、巴西各9家,各占1.8%,并列第七;印度和西班牙各8家,各占1.6%,并列第九(见图3)。

三、新兴市场国家再发力

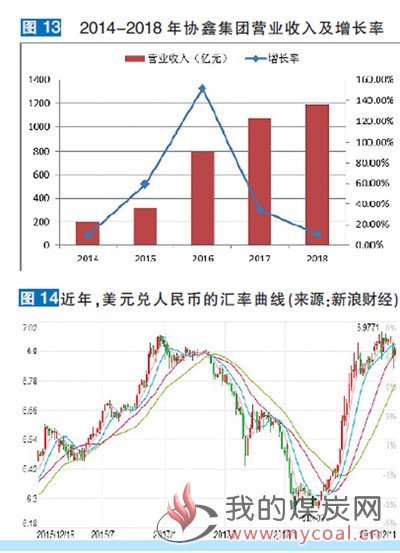

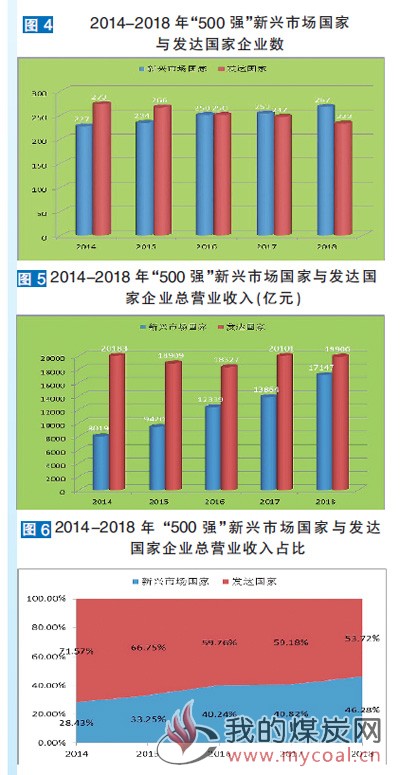

从上榜企业数看,2018“500强”企业中,新兴市场国家上榜企业为267家,比2016的253家增加了14家;发达国家上榜企业数为233家,比2016的247家减少了14家;新兴市场国家与发达国家二者之间上榜企业数之比为1.15:1(上年则为1.02:1),上榜企业数上,新兴市场国家扩大与发达国家的优势(见图4)。

从上榜企业规模来看,2018“500强”企业中,发达国家上榜企业营业总收入为19906亿元,比2017年的20101亿元减少195亿元(2017年:+1774亿元),约占 “500强”营业总收入的53.72%,比2017年的59.18%减少了5.46个百分点(2017年:-0.58个百分点);新兴市场国家上榜企业总收入为17147亿元,比2017年的13864亿元增加了3283亿元(2017年:+1525亿元),约占“500强”营业总收入的46.28%,比2017年的40.82增加了5.46个百分点(2017年:+0.58个百分点)。

图5给出了2014-2018年“500强”企业中新兴市场国家与发达国家企业营业收入总和的变化情况。由图中可以看出,新兴市场国家企业总营业收入呈现逐年增加趋势,并在2017-2018年呈加速发展趋势,快速拉近了与发达国家的差距。图6则给出了2014-2018年间,“500强”企业中新兴市场国家与发达国家企业总营业收入占比情况。此图更直观地印证了上述趋势。

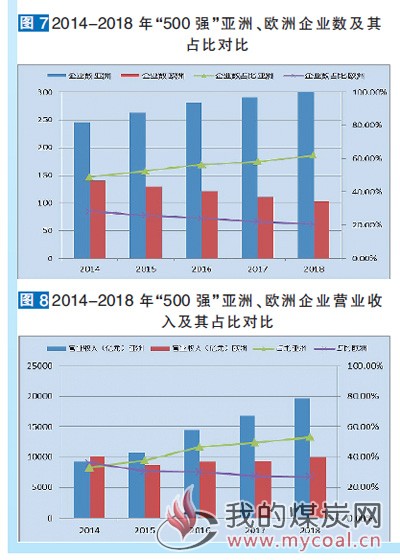

四、亚洲首次双过半

图7给出了2014-2018年“500强”中亚洲、欧洲企业数及其占比情况。由图中可以看出,自2014年之后,欧洲企业数一直处于下降状态,2018年只有103(2014:141)家企业入围。与此形成对比的是,亚洲入选企业数一直处于快速增长的状态,2018年更是达到了惊人的310家,占62%,牢牢占据首位。

图8则给出了2014-2018年“500强”中亚洲、欧洲企业总营业收入及其占比情况。由图中可以看出,近几年,欧洲企业总营业收入处于缓慢增长甚至停滞的状态,2018为9959亿元(2017:9290亿元),比2017年增加了669亿元;但是,从占比看却是从2017的27.35%下滑到了26.88%,下降了0.47个百分点。与此相反的是,亚洲方面,入选企业总营业收入自2014年以来一直处于快速增长状态,今年更是达到了19647亿元(2017年:16771亿元),比2017年增加2876亿元(2017年:+2435亿元),占“500强”总营收额53.02%(2017年:49.38%),首次超过半数。

显然,亚洲上榜企业数、企业总营业收入在2018 500强企业中的占比首次双双超过50%;这意味着亚洲作为全球新能源发展的重心和中心地位进一步确立。

五、中国优势快速扩大

2018“500强”企业中,中国企业占据217家,比去年(2017:198家)增加19家(2017年:+5家)。中国入选企业数依旧占据绝对优势,远多于排名第二的美国(61家)和排名第三的日本(58家)。

从收入规模看,中国入选企业总营业收入达13837亿元(2017年:10940亿元),比去年增加2897亿元(2017年:+1025亿元),在2017首次突破万亿元大关后,继续高速增长,增长率高达26.48%(2017年:10.34%);平均每家企业营业收入63.76(2017年:55.25)亿元,比去年增加8.51亿元(2017年:+3.88亿元)。

图9给出了2014-2018年全球新能源企业“500强”中国企业总营业收入的变化情况,由图中可以看出,2014-2018年间,“500强”中国企业的总营业收入一路上涨,三年时间增长了一倍多。

六、储能产业高歌猛进

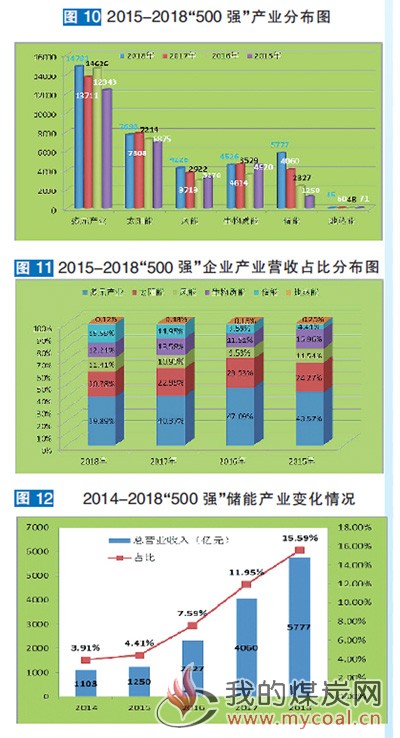

自2017全球新能源企业“500强”产业格局发生根本性变化,开始呈现出太阳能、生物质能、储能和风能四足鼎立的基本格局后,储能产业继续快速发展,产业地位愈加巩固,大有赶超光伏产业之势。

从入选企业数量来看,2018“500强”企业中从事太阳能、生物质能、储能和风能及开展多元化经营但是以太阳能、生物质能、储能和风能为主的企业(下简称:多元产业企业)共有499家,比2017年的498家增加1家,占“500强”的99.8%。其中,多元产业企业为205家(2017:189家),太阳能企业107家(2017:117),生物质能企业45家(2017:55),储能电池企业106家(2017:93),风能企业36家(2017:44),其余一家为地热能企业。从入选企业数来看,储能产业的企业数已经与太阳能企业数相当。

从收入规模来看,2018“500强”企业中从事太阳能、生物质能、储能、风能及多元产业企业的总营业收入37008亿元(2017:33905),占总营业收入的99.88%(2017:99.82%)。其中,多元产业企业总营业收入为14781亿元(2017:13711)(见图10),占总营业收入的39.89%(2017:40.37%)(见图11);太阳能企业为7698亿元(2017:7808),占总营业收入的20.78%(2017:22.99%);生物质能企业为4526亿元(2017:4614),占12.21%(2017:13.58%);储能电池企业为5777亿元(2017:4060),占15.59%(2017:11.95%);风能企业为4226亿元(2017:3713),占11.41%(2017:10.93%);地热能企业为45亿元(2017:60),占0.12%(2017:0.18%)。

从2015年开始,储能产业就开始进入高速增长的阶段,不仅入选企业数上快速增加,其总营业收入3年翻了两番;到2018年,其企业数已经接近太阳能企业,其营收占比已经达到15.59%,仅次于多元产业(39.89%)及太阳能(20.78%)(见图12)。

储能产业的快速增长主要得益于全球新能源汽车产业的快速发展。据统计,2017年,全球新能源汽车全年累计销售达到122.4万辆,比2016年增长58%;2016年全球新能源汽车全年累计销售达到77.4万辆,较2015年增长40%; 2017年,中国新能源汽车(包括乘用车和商用车)产销量分别为79.4万辆和77.7万辆,同比增长分别为53.8%和53.3%;而2016年,中国新能源汽车(包括乘用车和商用车)生产51.7万辆,销售50.7万辆,比2015年同期分别增长51.7%和53%。

七、协鑫集团登顶

表1、表2给出了2018、2017全球新能源企业“500强”排名前十企业的情况,2018排名前十的企业分别是:协鑫集团、Panasonic 、Vestas 、GE Energy 、SSE、Siemens 、Total 、ADM、Enercon 和Enel ,这与2017 “500强”有较大的区别。我国太阳能企业——协鑫集团首次排名第一,而GE Energy则首次丢掉第一,退居第四。显然,这与企业自身发展、产业发展及货币汇率等因素息息相关。

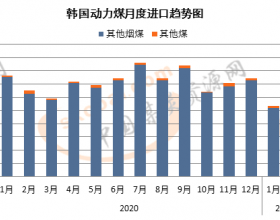

首先是企业自身因素。多年来,协鑫集团一直深耕太阳能产业,先是专注太阳能光伏上游材料——多晶硅的生产,经过数年时间的不懈努力,成为全球最大的多晶硅及硅片生产商;在此过程中,协鑫集团在继续保持上游原材料领先优势的同时,也适时拓展太阳能产业版图,进军产业中下游。目前,协鑫集团旗下已经拥有保利协鑫、协鑫集成及协鑫新能源三家太阳能光伏产业上市公司,2017年,保利协鑫全年生产74818公吨多晶硅及23902兆瓦硅片,较2016年增长7.9%和38%,位列全球第一;截至2018年6月底,协鑫新能源已在全球持有211座电站,总装机容量约7139MW,居全球第二。企业产业版图不断扩大,营业收入也逐年上升(见图13)。

而GE Energy方面,受GE集团整体战略调整影响,GE Energy在能源领域呈现战略收缩或战略聚焦,特别是在新能源可再生能源产业方面,GE Energy加大扩展风能产业,先后收购了、WMC等,不断布局风能产业链上游,而减少了其他领域可再生能源的投资;但是,至今GE Energy的风能产业协同效益尚未显现,其2017年风机全球市场份额排名第四,比2016年的第二位下降了2位,市场份额也下降了2个百分点。这局面也使得GE Energy可再生能源方面的营业收入不如GE Energy、Alstom、LM等单个个体之和,收入没有明显改观,企业排名下降也在情理之中。

第二是产业发展因素。这几年,太阳能光伏产业收到全球各国越来越多的关注,产业发展也进入一个快车道。据统计,2017年全球新增装机容量102GW ,同比增长33.7%;而,2017年我国新增光伏并网装机容量达到53.06GW,同比增长53.6%;累计光伏装机并网量达到130.25GW,同比增长68%;新增和累计装机容量均为全球第一。与之相反的是,2017年全球新增装机容量为52492MW,比2016的54642MW下跌3.8%;其中,2017年美国新增装机容量7017MW,比2016年的8203MW下跌14.16%,以美国市场为主的GE Energy经营业绩显然也受到较大影响。

第三是汇率因素。2015年底至今,人民币对美元的汇率经历了一轮过山车行情:2015年底到2017年初,人民币兑美元从6.4左右的水平一轮贬值到接近7,而后又开启一轮升值行情,到2018年初人民币兑美元最低至6.2409,而后又开始贬值,到12月11日上午九点半,人民币兑美元为6.9082(见图14)。汇率的剧烈波动会在一定程度上影响企业的经营业绩,GE Energy显然就是受伤的企业之一。

显然,在上述多种因素的共同作用下,协鑫集团登顶第一,而GE Energy排位下滑也就是顺理成章的事情。

综上所述, 2018“500强”呈现出新特点:企业入围门槛达14.5亿元大关;亚洲特别是中国的优势继续快速扩大,领先地位牢不可破;储能电池产业继续高歌猛进,成为新能源产业发展的明星和新引擎。

2018年,受“531”新政的影响,我国的太阳能产业发展受到一定的压抑,而据统计,今年10月份,全球电动车注册量为208820辆,同比大增75%;1-10月,全球电动车累积注册量超过149万辆;其中,10月,我国新能源汽车产销分别完成14.6万辆和13.8万辆,比上年同期分别增长58.1%和51%;1-10月,我国新能源汽车产销分别完成87.9万辆和86万辆,比上年同期分别增长70%和75.6%。显然,在新能源汽车产业的带动下,储能产业也必将继续快速发展。

以上结果将极大影响2019年全球新能源企业500强的榜单,2019年全球新能源企业500强储能产业与太阳能产业之间地位会否改变,协鑫集团能否保住第一的位置,GE Energy有没有可能重夺第一,抑或是Panasonic或Vestas后来居上?所有这些都很值得期待。(中国能源经济研究院执行院长 魏秋利)