报告摘要

1月10日,国务院煤矿安监局下发《关于责令深超千米冲击地压和煤瓦斯突出煤矿立即进行安全论证的通知》,煤矿安全生产政策再次收紧。

政策背景:2018年四季度,煤矿事故接连发生,特别是山东“冲击地压事故”造成重大人员伤亡,此后,煤矿安全生产的政策密集出台。2019年1月9日,全国安全生产电视电话会议召开,要求树牢安全发展理念,防范化解重大安全风险、坚决遏制重特大事故。此次高危矿井停产的通知,是煤矿安全生产政策的延续和升级。

政策内容:1)要立即责令辖区采深超千米的冲击地压煤矿和煤与瓦斯突出煤矿停产检查,并提请省级人民政府组织专家进行安全论证。2)对采深超千米的冲击地压煤矿和煤与瓦斯突出煤矿,经安全论证在现有技术条件下难以有效治理的,地方政府要立即列入关闭退出名单并组织实施。3)经论证具备灾害防治能力且瓦斯、冲击地压等灾害治理到位的,要在现有产能基础上核减20%产能。

对焦煤供给的影响:此次停产论证,主要是影响山东、河南等地的配焦煤矿,涉及总量8036万吨,占焦煤有效产能的7.5%左右。安全论证结束后,若按煤矿产能核减20%计算,影响焦煤矿产能约1600万吨,占焦煤有效产能的1.5%左右,此政策将加剧焦煤供给的紧张,预计焦煤供给偏紧格局将维持至春节后甚至“两会”。

对焦煤价格的影响:配焦煤供给的收缩,将带动配焦煤价格止跌回升,进而带动主焦煤价格企稳。但由于下游焦炭利润已收窄较多,部分焦企处于盈亏边缘,焦炭利润的收缩将压制焦煤的上涨空间。

对焦炭价格的影响:焦炭价格已经经历六轮,部分钢厂开启第七轮提降,但由于焦煤成本居高不下,焦炭价格快速下跌后,焦炭利润已经收缩较多,焦企有意向煤矿压价,但煤矿供给偏紧,价格松动有限。此次煤矿的停产检查,将支撑焦煤价格企稳回升,进而在成本端对焦炭形成支撑,支撑焦炭价格将止跌企稳。

风险因素:下游需求持续走弱,煤矿停产执行不及预期

正文

2018年8月份以来,供给侧的收紧是影响焦煤价格的主要因素,我们在2018年11月18日的深度报告《黑金焦煤,为什么供给总是偏紧?》中,对焦煤供给偏紧的原因做了详细梳理。目前,焦煤供给仍维持相对偏紧,主要的原因在于国内煤矿的安全生产政策导致的焦煤产量受限,1月10日,国务院煤矿安监局下发《关于责令深超千米冲击地压和煤瓦斯突出煤矿立即进行安全论证的通知》,煤矿安全生产政策再次收紧。那么,此政策出台的背景是什么,对焦煤供应会带来哪些边际变化,对焦煤、焦炭价格又有怎样的影响,在此,我们予以梳理分析。

一、背景1:煤矿安全事故伤亡惨重

1、煤矿主要事故类型:冲击地压与瓦斯爆炸

梳理2018年四季度以来的煤矿事故,主要是冲击地压事故和瓦斯爆炸事故,其中冲击地压事故造成的伤亡情况最为惨重。2018年10月20日23时,山东龙郓煤业有限公司发生冲击地压事故,造成22人被困井下,最终1人获救,21人遇难。

龙郓煤业,井田位于山东巨野煤田的最北部,面积约198平方公里,设计可采储量为3.75亿吨,煤炭品种为气煤、1/3焦煤和天然焦。煤层厚度平均6.8米,矿井设计年生产能力240万吨。

2、何为冲击地压?

冲击地压是煤矿开采过程中,井巷和采场周围煤、岩体在一定高应力条件下释放变形能,而产生的煤岩体突然破坏、垮落或抛出现象,并伴有巨大声响和岩体震动,经常造成支架折损、片帮冒顶、巷道堵塞、人员伤亡,对安全生产威胁巨大。

1783年,英国首先报导了煤矿中所发生的冲击地压现象。以后在前苏联、南非、德国、美国、加拿大、印度、英国等几十个国家和地区,冲击地压现象时有发生,世界各国煤矿均都不同程度地受到冲击地压的威胁。

在中国,冲击地压最早于1933年发生在抚顺胜利煤矿。随着我国煤矿开采深度不断增加,开采强度不断加大,冲击地压矿井分布越来越广。一般来看,随着煤层埋深的增加, 应力集中程度逐渐增大, 高应力作用下极易导致煤岩体破坏, 动应力比超过了临界值, 是导致冲击地压发生的关键因素。

3、何为瓦斯爆炸?

瓦斯主要成分是天然气,即甲烷CH4,煤矿地下开采时,瓦斯由煤层或岩层内涌出,污染矿内空气,一般情况下,同一煤层的瓦斯含量随深度而递增,当瓦斯浓度达到一定界值就会造成人体的窒息, 瓦斯浓度在5%~15%极易引起爆炸,造成重大人员伤亡,因此,瓦斯事故是我国煤矿生产的重要危险源。

二、背景2:煤矿安全生产政策密集出台

1、为春节、“两会”创造环境

在10月份接连发生煤矿事故后,关于煤矿安全生产的政策密集出台,一方面在于防范煤矿超能力生产带来的安全隐患,为春节、“两会”创造良好的环境;另一方面在于通过提高的煤矿安全管理要求,促进煤矿行业的整治。此此高危矿井停产检查的通知,是煤矿安全生产政策的延续和升级。

2、落实全国安全电视电话会精神

1月9日,国务院召开全国安全生产电视电话会议,要求树牢安全发展理念,防范化解重大安全风险、坚决遏制重特大事故,同时研究部署了岁末年初和全国“两会”期间的安全生产工作。

煤矿作为安全生产的重点领域,《责令采深超千米冲击地压和煤与瓦斯突出矿井煤矿立即停产进行安全论证的通知》的出台,是在响应并落实全国安全电视电话会的要求。

三、主要内容与影响

1、政策内容要求

1)要立即责令辖区采深超千米的冲击地压煤矿和煤与瓦斯突出煤矿停产检查,并提请省级人民政府组织专家进行安全论证。

2)对采深超千米的冲击地压煤矿和煤与瓦斯突出煤矿,经安全论证在现有技术条件下难以有效治理的,地方政府要立即列入关闭退出名单并组织实施。

3)经论证具备灾害防治能力且瓦斯、冲击地压等灾害治理到位的,要在现有产能基础上核减20%产能。

2、政策影响

1)对焦煤产量供给的影响:供给偏紧格局延续

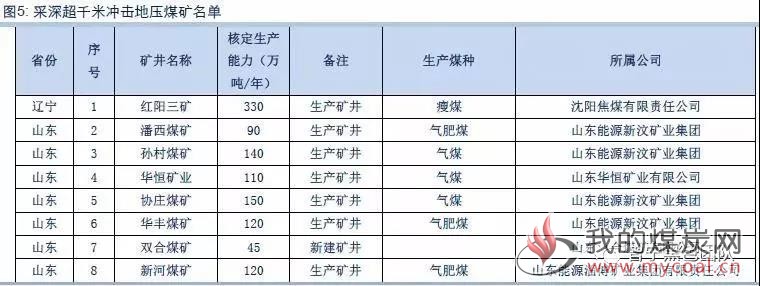

梳理政策内容要求,此次冲击地压与瓦斯突出煤矿停产检查,总计影响煤矿产能8876万吨,其中冲击地压煤矿4780万吨,瓦斯突出煤矿4426万吨(红阳三矿同属冲击地压与瓦斯突出)。分煤种来看,主要影响的是山东、河南、江苏、河北等地的焦煤矿,影响总量为8036万吨,占焦煤有效产能的7.5%左右。安全论证结束后,若按煤矿产能核减20%计算,影响焦煤矿产能约1600万吨,若再叠加部分煤矿未能通过安全论证继续停产,焦煤矿产能影响可能超过2000万吨,占焦煤有效产能的1.9%左右,但政策的落地执行还存在部分不确定性,需持续跟踪。

目前,焦煤总体仍结构性偏紧,虽然元旦后进口煤部分缓解,但占比较小。山西煤矿体检、临汾煤矿事故导致低硫主焦煤供给收缩,此次煤矿停产检查又影响配焦煤矿,配焦煤产量的减少,将加剧焦煤供给的偏紧格局,预计焦煤供给偏紧格局将维持至春节后甚至“两会”。

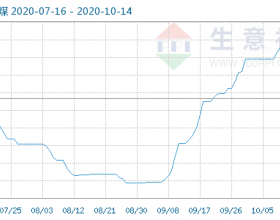

2)对焦煤价格的影响

焦煤价格止跌回升

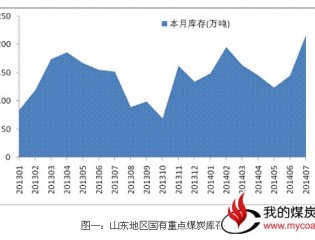

2018年10月底,在龙郓煤矿冲击地压事故后,山东地区煤矿停产整顿,造成配焦煤供给紧缺,进而带动配焦煤价格上涨。随着11月下旬以来山东煤矿的复产,山东煤矿库存增加,而下游焦炭价格快速下跌,逐步传导至焦煤。山东地区气煤价格已累计下跌80元/吨。

配焦煤供给的收缩,将带动配焦煤价格止跌回升,进而带动主焦煤价格企稳。但由于下游焦炭利润已收窄较多,部分焦企处于盈亏边缘,焦炭利润的收缩将压制焦煤的上涨空间。

3)对焦炭价格的影响

焦炭价格已经经历六轮,部分钢厂开启第七轮提降,但由于焦煤成本居高不下,焦炭价格快速下跌后,焦炭利润已经收缩较多,焦企有意向煤矿压价,但煤矿供给偏紧,价格松动有限。此次冲击地压及瓦斯突出煤矿的停产,将支撑焦煤价格企稳回升,进而在成本端对焦炭形成支撑,支撑焦炭价格将止跌企稳。

首发自中信期货报告20190111

【曾宁黑色团队介绍】

历史文章链接:

策略报告:

20180102:春节前后黑色金属市场逻辑推演;——黑色金属策略系列(之二十)

20181228:补库预期逐步兑现,铁矿注意补跌风险 ——黑色金属策略系列(之十九)

20181211:周期轮回 潮起潮落 ——2019年黑色金属市场展望

20181202:中美贸易战缓和对黑色金属节奏的影响? ——黑色金属策略系列(之十八)

20181118:黑色金属底在何方? ——黑色金属策略系列(之十七)

20181112:七问黑色(续)——黑色市场格局将如何演变 ——黑色金属策略系列(之十六)

20181022:从唐山地区调研看黑色市场逻辑演绎

20181015:七问黑色——黑色市场七大热点问题解析 ——黑色金属策略系列(之十五)

20181010:环保预期纠偏,钢价迎反弹修复——黑色金属策略系列(之十四)

20181008:焦炭:似曾相识燕归来 又到逢低买入时 ——黑色金属策略系列(之十三)

20180928:夕阳无限好 只是近黄昏 ——四季度黑色金属市场展望

20180914:结构好转促进估值修复 铁矿上行时机到来 ——黑色金属策略系列(之十二)

20180912:环保政策或变 钢价一阶拐点出现 ——黑色金属策略系列(之十一)

20180831:钢价无近忧有远虑—— 黑色金属策略系列(之十)

20180827:焦炭行业如何去产能之深度分析暨汾渭平原调研总结

20180729:螺纹之后 为什么焦炭是下一个风口? 黑色金属深度研究系列(之二)

20180724:铁矿石:低位震荡至何时?黑色金属策略系列(之九)

20180723:4000之后 螺纹价格走向何方?—— 黑色金属反弹驱动力系列(之八)

20180625:【中信期货(黑色金属)】下半年黑色金属市场展望:环保抑制供给 需求存在支撑

20180615:黑色专题:下半年黑色金属走势的核心因素:黑色金属反弹驱动力系列(之七)

20180520:V反之后 黑色金属走向何方:黑色金属反弹驱动力系列(之六)

20180508:铁矿反弹的驱动力在哪:黑色金属反弹驱动力系列(之五)

20180424:事情正在起变化:黑色金属反弹的驱动力在哪?(之四)

20180413:钢材库存持续下降是钟摆效应么:黑色金属反弹的驱动力在哪?(之三)

20180401:黑色金属反弹的驱动力在哪?之二

20180329:黑色金属反弹的驱动力在哪?

焦炭焦煤

20180102:焦炭去产能 或不及市场预期——从钢铁供给侧改革看焦化行业去产能

20181114:又是一年秋冬季,钢材限产知多少

20181027:又是一年秋冬季,焦炭限产知多少 ——焦炭深度系列(之四)

20181008:焦炭:似曾相识燕归来 又到逢低买入时 ——黑色金属策略系列(之十三)

20180919:焦炭行业如何打赢环保攻坚战之深度分析 ——焦炭深度专题系列(三)

20180913:《山西省焦化产业打好污染防治攻坚战推动转型升级实施方案》 征求意见稿解读

20180827:焦炭行业如何去产能之深度分析暨汾渭平原调研总结

20180729:螺纹之后 为什么焦炭是下一个风口? 黑色金属深度研究系列(之二)

铁矿

20181026:结构性分化继续,FMG新品种影响暂有限—— 四大矿山产量跟踪及预测(2018年3季度)

20180803:四大矿山产量跟踪及预测(2018年2季度)

20180508:四大矿山产量跟踪及预测(2018年1季度)

20180426:黑色专题:中小矿山产量跟踪及成本梳理

20180228:高炉配矿测算:从需求角度分析矿种价差——深度报告

动力煤

20181211:供需矛盾有所缓和 价格中枢稳步下移——2019年动力煤市场展望

20181111:煤炭进口结构大起底:动力煤专题系列之四

20181012:动煤或陷高位震荡 等待进一步因素催化

20180928:保供应力度不改 高库存成为常态——四季度动力煤市场展望

20180917:聚焦煤炭铁路运输新动向:动力煤专题系列之三

20180824:全国煤炭产能大起底:动力煤专题系列之二

20180725:动力煤专题系列之一:库存专题研究报告

铁合金

20181211:从广西调研看当地锰系合金企业面临的机遇和挑战

20181211:高利润行情或结束 价格可能低位运行 ——2019年铁合金市场展望

20181101:海外锰矿两巨头研究——铁合金系列报告(之三)

20180928:受益新国标实施 锰硅表现或强于硅铁 ——四季度铁合金市场展望

20180925:铁合金供需结构基础篇——铁合金系列报告(之二)

20180914:“钢材新标准后的铁合金市场”高端研讨会纪要

20180830:螺纹新国标对合金及钢价影响解析——铁合金系列报告(之一)

会议纪要:

20190111:上海高端研讨会纪要——2019年1季度黑色金属市场展望

20190102:北京产业沙龙纪要——2019年黑色金属市场展望

20181214:中信期货2019年黑色金属投资策略会纪要

20181105:黑色产业链高端研讨会(上海)第六期纪要 ——2018年四季度展望

20181104:政策生变 黑色金属走向何方?——信臻享.黑涩会-黑色沙龙第1期

20180914:“钢材新标准后的铁合金市场”高端研讨会纪要

20180731:黑色沙龙金融专场纪要

20180706:万字纪要:信会?黑色产业链高端研讨会(上海)第五期

20180521:【中信中期策略会黑色论坛】5位黑色产业专家道出万字真言,干货都在这里