1.国内不锈钢供应分析:产能不断扩大,未来供应压力上升

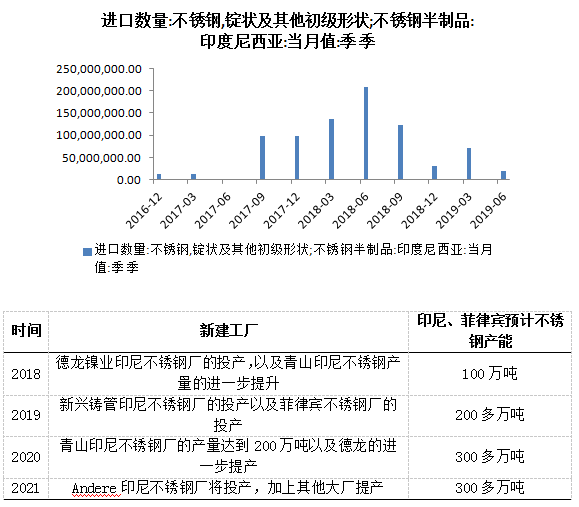

未来不锈钢产能将逐渐过剩。由于印尼和菲律宾等国家镍矿的趋紧,国内众多不锈钢纷纷在当地建设不锈钢厂,由于印尼等国消化不锈钢产品能力有限,这些不锈钢产品大部分回流到国内。从2017年起进口的印尼初级不锈钢出现大幅增长,随着后期德龙、青山等国内不锈钢企业在菲律宾、印尼的不锈钢产能释放,预计每年给国内增加100万吨不锈钢供给。截至2018年年底,印尼已建成不锈钢粗钢产能300万吨,在建产能150万吨,拟建产能150万吨。随着印尼金川、印尼振石东方、新兴铸管等镍铁生产企业产能投放,预计到2021年,印尼与菲律宾不锈钢产能或将突破1000万吨。不过目前印尼产能释放增速放慢,短时间内回流至国内的不锈钢对国内不锈钢行业的冲击较小。截至2021年,我国预计新增不锈钢粗钢产能996万吨,增幅达26.8%。

2.国内需求分析:下游应用广泛,总体需求稳中有升

GDP平稳增长带动不锈钢持续增量消费,近几年我国不锈钢日用品产 量保持较大规模,稳定抬升,有接近150万吨的趋势。白电市场已处于成熟阶段。但消费者对白电用品的高端化、智能化、以及更新换代的需求将带动白电行业需求的持续增长,并且智能化新品类的推出,或将成为行业的一大增长亮点。建筑业需求稳定,政策推行下提升不锈钢需求,同时一带一路八十多个国家用钢需求增长趋势日益强劲,我国不锈钢出口会有更大空间和潜力。

3.不锈钢成本计算

以宁波宝新304/2B冷轧不锈钢卷板售价为例,可以看到,成本与售价总体呈相同趋势,而这几个月来有利润收窄的趋势,主要由于受前期镍价上涨,镍价从7月初10万涨至现今13万,涨幅为30%。而上游钢厂涨幅仅为10%。我们认为,1.钢厂目前仍在消耗低价库存,通常钢厂与经销商会备3个月库存,时滞效应下,对于钢厂来说目前仍以出售库存为主,上涨暂无动力。2.下游需求目前暂无起色,据近日市场调研了解,在镍价大幅拉涨,上游钢厂小幅涨价的情况下,中间加工厂甚至不涨反跌,而即使降价出售,新增订单量仍不及预期。因此,钢厂、加工厂的利润正不断被挤压,反向传导至原料端,恐价格上涨是不可持续的。3.若后期镍价维持13万附近震荡,钢厂低价库存消耗完毕后,钢厂报价或有10%-15%涨幅,届时中间加工厂将被迫接受新的价格,后期随着下游用户的价格接受能力变强,最终市场将对产品定价建立新的体系。

一、国内不锈钢供应分析:产能不断扩大,未来供应压力上升

1.1我国不锈钢粗钢产量占全球一半以上

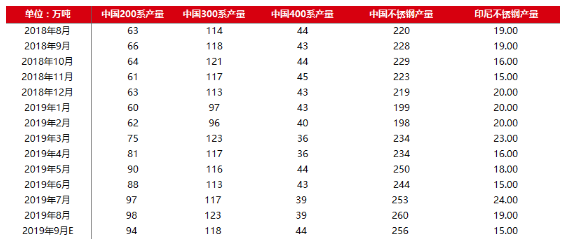

2018年,全球不锈钢粗钢产量为5073万吨,中国不锈钢粗钢产量为2671万吨,占世界比重52.7%左右。其中,2018年中国的300系不锈钢产量为1282.07万吨,占48.01%,300系不锈钢是综合性能最好,使用范围最广的一类。

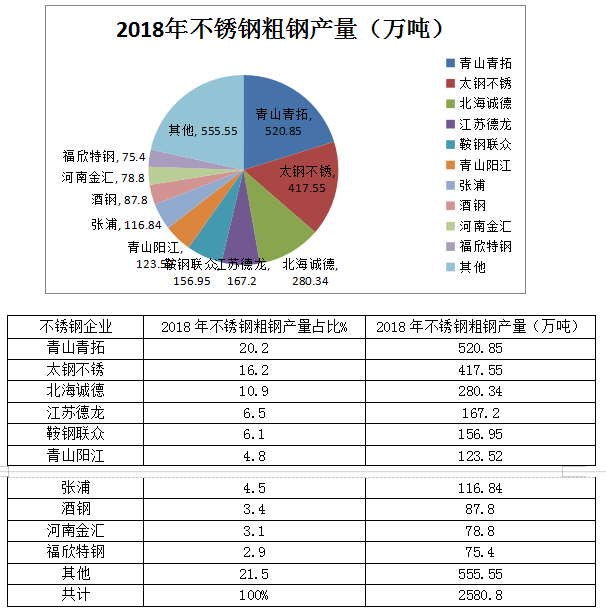

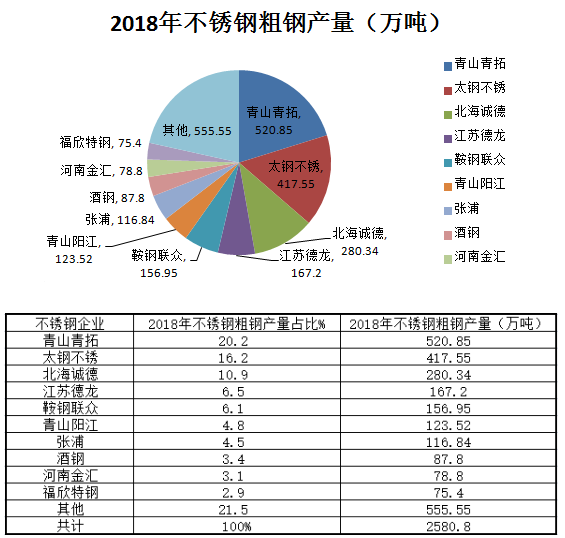

1.2我国不锈钢行业集中度较高

2017年我国不锈钢粗钢行业CR10产量为1923.33万吨,占全国不锈钢粗钢产量 77.88%。2018我国不锈钢粗钢行业CR10产量为2025.25万吨,占全国不锈钢粗钢产量78.47%。

1.3海外不锈钢与国内不锈钢产能扩张,加剧国内供应压力

未来不锈钢产能将逐渐过剩。由于印尼和菲律宾等国家镍矿的趋紧,国内众多不锈钢纷纷在当地建设不锈钢厂,由于印尼等国消化不锈钢产品能力有限,这些不锈钢产品大部分回流到国内。从2017年起进口的印尼初级不锈钢出现大幅增长,随着后期德龙、青山等国内不锈钢企业在菲律宾、印尼的不锈钢产能释放,预计每年给国内增加100万吨不锈钢供给。截至2018年年底,印尼已建成不锈钢粗钢产能300万吨,在建产能150万吨,拟建产能150万吨。随着印尼金川、印尼振石东方、新兴铸管等镍铁生产企业产能投放,预计到2021年,印尼与菲律宾不锈钢产能或将突破1000万吨。不过目前印尼产能释放增速放慢,短时间内回流至国内的不锈钢对国内不锈钢行业的冲击较小。

截至2021年,我国预计新增不锈钢粗钢产能996万吨,增幅达26.8%。在环保与去产能政策趋严下,产能置换产能置换将成为不锈钢新增产能主要途径。以宝武集团为例,它将通过淘汰C3000 COREX炉一座(炼铁150万吨),150吨转炉一座(炼钢66万吨),100吨电炉两座(炼钢150万吨),2200m?高炉一座(炼铁64万吨)和90吨转炉两座(炼钢107万吨),从而达到内部置换323万吨炼钢产能目的,进而完成宝钢德盛2025年左右建成年产约500-600万吨精品不锈钢绿色产业基地的规划。

二、国内需求分析:下游应用广泛,总体需求稳中有升

2.1 GDP平稳增长带动不锈钢持续增量消费

近年我国经济增速放缓,我国2019年第二季度GDP增速为6.2%,为完成2020年全面建设小康社会的目标,2018-2020年GDP年均增长需达6.3%来实现GDP较2010年翻一番的规划。

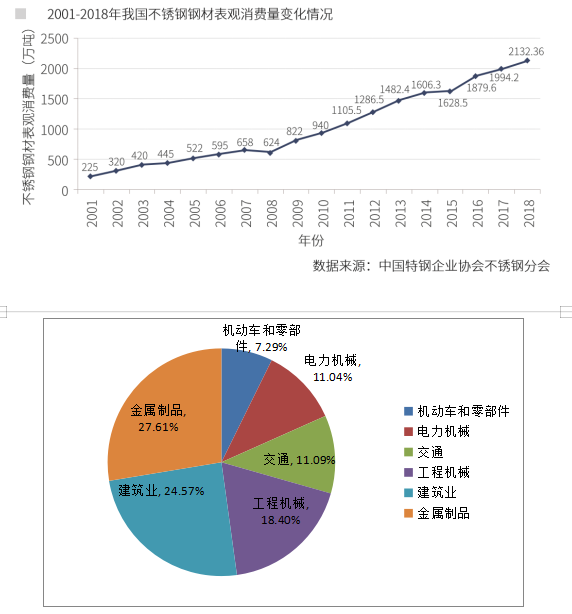

我国不锈钢表观消费量自2001年起持续高速增长,但近年来增速放缓;2018年,我国不锈钢粗钢表观消费量创历史最高水平2132.36万吨,增速为6.9%。按下游行业分,金属制品占27.61%,建筑业占24.57%,交通占11.09%,工程机械占18.40%,电力机械占11.04%,机动车和零部件占7.29%。

数据来源:中国产业信息网

2.2不锈钢日用品需求保持较大的规模,白电消费升级有望带动消费增长

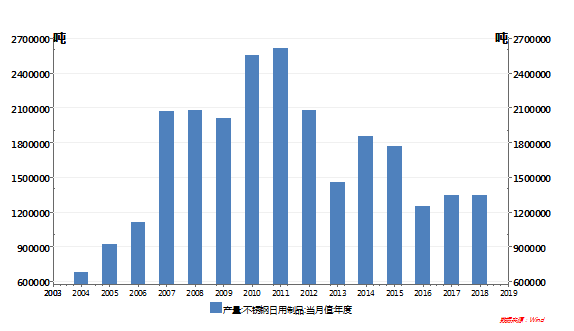

2004-2011年我国不锈钢日用品产量爆发式增长,2011年产量超过260万吨,2016年起供给侧改革使得国内许多无证钢厂和僵尸钢厂被迫停产退出市场,同时环保的不断加强使得环保措施不到位和因环保增加成本失去竞争优势的钢厂也逐步停产退出市场,不锈钢日用品产量相对处于低位,为120万吨。近几年我国不锈钢日用品产量保持较大规模,稳定抬升,有接近150万吨的趋势。

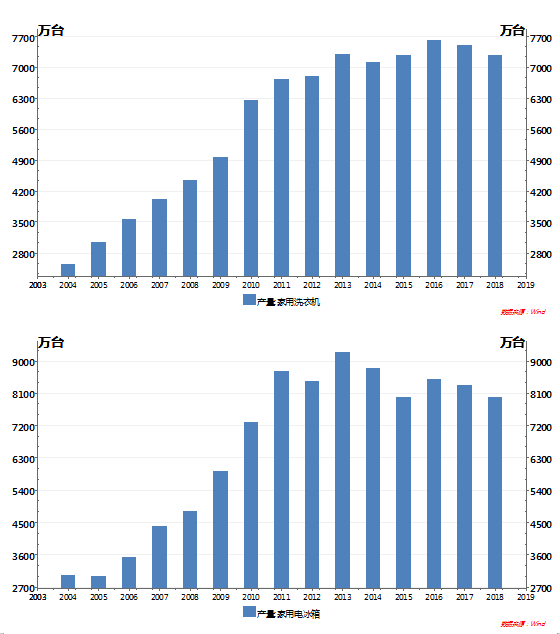

不锈钢白电领域用途种类产品主要有洗衣机、电冰箱、空调等。在白电领域中,不锈钢卷板用量大的是自动洗衣机内筒、热水器内胆、微波炉内外壳体、冰箱内衬。目前家电业所用不锈钢原料主要是430、304等常用不锈钢。2003-2018年,我国家用洗衣机产量整体处于上升趋势,2016年产量为7600万台,为近年最高点。我国家用电冰箱产量处于高位维稳态势,2013-2018年产量均高于7000万台。我国空调产量增速强劲,2018年产量为17000多万台,同比上年增加7.36%。

整体而言,白电市场已处于成熟阶段。但消费者对白电用品的高端化、智能化、以及更新换代的需求将带动白电行业需求的持续增长,并且智能化新品类的推出,或将成为行业的一大增长亮点。

2.3建筑业需求稳定,政策推行下提升不锈钢需求

建筑装饰用不锈钢主要有,不锈钢薄板,不锈钢管材,不锈钢角材与槽材,与彩色不锈钢板。

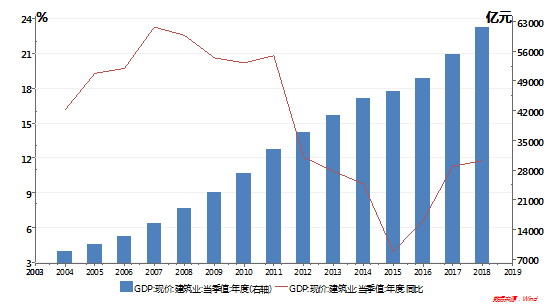

2004年以来GDP现价建筑业产值持续增长,但经过2003-2011年连续9年高速增长后,增速开始下降,2015年增速仅为3.89%。但2015-2018年GDP现价建筑业产值增速有所回升,分别完成产值46000亿元、49000亿元、55000亿元和61000亿元,增速分别达3.89%,6.60%,11.29%,11.74%。同时,随着建筑标准的不断提升,我国不锈钢需求将迎来显著增长。2019年3月,住房和城乡建设部和国家市场监督管理总局联合发布国家标准《绿色建筑评价标准》,要求室内给水系统采用铜管或不锈钢管,该标准已于2019年8月1日起实施。相比于铜管,不锈钢的性价比非常高,主要发达国家也都首选不锈钢作为供水管。目前我国城市供水管网大多处于寿命临界点,以上海为例,中心城区管网中50年以上的管道达132km。未来一段时间国内或迎来用水管网更换的高峰,而不锈钢水管具有通水性好、保温性强、漏水少和抗腐蚀的特点,将有望逐渐替代原始的铜水管作为城市供水管道,这将极大推动不锈钢管消费。

2.4一带一路建设带来用钢飞速增长

一带一路八十多个国家用钢需求增长趋势日益强劲。当前一带一路国家经济已经显示4.6%的较快增长趋势。2017年,一带一路的国家基本建设在建投资已经接近6000亿美元。而且每年以超过1000亿美元的速度增长。成为全球经济最具有投资活力的地区。这些地区和国家的国际用钢已经显示了4%的快速增长势头。据统计,“一带一路”沿线65个国家2015年的钢铁消费量3.4亿吨,而产量为2.8亿吨。2017年的钢铁消费量已经突破3.7亿吨,粗略估计这将是万亿级的市场。印度,东南亚一些国家甚至出现了接近10%的用钢增长,南美地区2017年也首次出现了用钢增加。2017年,泰国净进口钢材1260万吨,成为仅次于美国的全球第二大钢材净进口国;越南净进口钢材1230万吨,印度尼西亚净进口钢材870万吨,菲律宾净进口钢材730万吨,马来西亚净进口钢材600万吨。以上东南亚5国2017年钢材净进口量达到4690万吨。未来随着“一带一路”建设的深入发展,我国不锈钢出口会有更大空间和潜力。

三、影响不锈钢价格变化的主要因素

3.1以304不锈钢为例的的生产模式成分配比对比

原材料端,镍铁近年来大量参与到不锈钢原料供应中,绝大部分以镍铁作为镍的原料,而镍板的作用主要是用于配平比例。300系不锈钢三个主要元素为:镍、铬、铁。其中铁约占70%,铬占比18%,镍占比8%,其他元素占比4%。铬来源于含铬量50%的高碳铬铁,镍来源于含镍量8%-12%的高镍铁。因此,为了使铬占300系不锈钢的18%,假设铬在不锈钢中含量占比X吨,则镍在不锈钢含量中占比(1-X)吨,其他元素忽略不计,那么根据公式:(50%*X)/(1-X)*10%=2/1,可得X=1/3。即,需要在不锈钢里配1/3吨高碳铬铁,剩下2/3由高镍铁补充。如果高镍铁中含11%镍,那么一吨不锈钢中含有11%*2/3=7.3%,约7%镍元素,由于300系最低镍含量为8%,那么剩下的1%用镍板来提升。这是不锈钢的基本配料过程。

另一种模式为低镍铁+镍板,使用60%的1.6%含量镍铁,6%-7%镍板,废不锈钢,和其他合金配比得到不锈钢,不过该模式下生产的杂质较多且不易控制,相对生产成本较高,一般较少用于304不锈钢的生产,多用于200系不锈钢。

3.2原材料成本计算

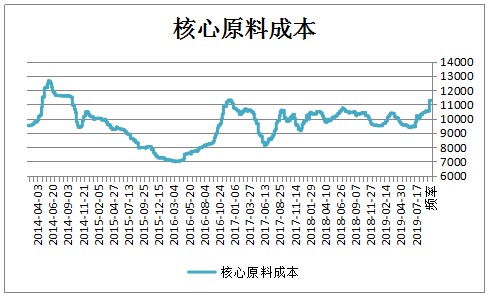

冶炼304不锈钢核心原料是镍铁、废不锈钢、镍板、高碳铬铁等。由于每家钢厂设备和工艺有一定差异,获取原料的渠道和价格也差异较大,使得每家钢厂原料配比情况各不相同。以“高镍铁+镍板”冶炼方式为例,其中高镍铁在镍原料配比率大约为70%,废不锈钢在镍原料配比率大约为22%,镍板在镍原料配比率大约为1%。

每1%的镍的成本=(高镍铁价格*70+废不锈钢价格*22+镍板价格*1)/100

核心原料成本=(高镍铁价格*70+废不锈钢价格*22+镍板价格*1)/100*8+高碳铬铁价格*0.36

冶炼304不锈钢配套原料是铁矿石、焦炭、熔剂等,辅助材料是石灰石、白云石、耐火材料、电极等。这两块成本大约为450元/吨。

原材料成本=(镍铁价格*70+废不锈钢价格*22+镍板价格*1)/100*8+铬铁价格*0.36+450

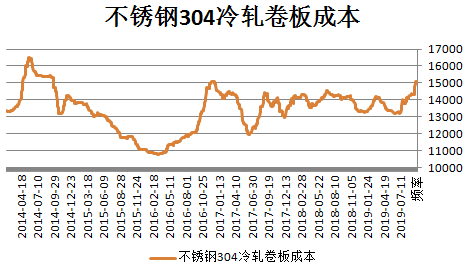

3.3 304不锈钢冷轧卷板成本计算

当前国内主流不锈钢厂冶炼工序成本约为1000元/吨,热轧、热酸成本约为850元/吨,冷轧、冷酸成本差异较大,均值约为850元/吨。当前国内主流不锈钢厂设备折旧成本约为400元/吨,财务成本约为250元/吨。因此,不锈钢原料进入冶炼工艺后,成本为1000+850+850+

400+250=3350元。

以2019年9月下旬镍铁、废不锈钢、镍板和铬铁价格为例,镍铁价格为1200元/镍,废不锈钢价格为1150元/镍,镍板价格为1372元/镍,铬铁价格为6400元/吨,则304不锈钢冷轧卷板成本大致为:(1150*70+1150*22+1372*1)/100*8+6400*0.36+450+3350=14957(元/吨)。

以宁波宝新304/2B冷轧不锈钢卷板售价为例,可以看到,成本与售价总体呈相同趋势,而这几个月来有利润收窄的趋势,主要由于受前期镍价上涨,镍价从7月初10万涨至现今13万,涨幅为30%。而上游钢厂涨幅仅为10%。我们认为,1.钢厂目前仍在消耗低价库存,通常钢厂与经销商会备3个月库存,时滞效应下,对于钢厂来说目前仍以出售库存为主,上涨暂无动力。2.下游需求目前暂无起色,据近日市场调研了解,在镍价大幅拉涨,上游钢厂小幅涨价的情况下,中间加工厂甚至不涨反跌,而即使降价出售,新增订单量仍不及预期。因此,钢厂、加工厂的利润正不断被挤压,反向传导至原料端,恐价格上涨是不可持续的。3.若后期镍价维持13万附近震荡,钢厂低价库存消耗完毕后,钢厂报价或有10%-15%涨幅,届时中间加工厂将被迫接受新的价格,后期随着下游用户的价格接受能力变强,最终市场将对产品定价建立新的体系。