近日,一批煤企债转股项目集中落地,引发广泛关注。记者梳理发现,其中既有地方政府推动、金融机构接盘的龙煤集团债转股项目,开创黑龙江国有企业债转股之先河;也有地方资产管理公司在河北落地的首单债转股业务,由民生银行、平安银行注资的开滦集团;还包括以子公司作为对象,寻求合作的阳泉煤业与农业银行等。2016年启动至今,煤企转债股的形式更加多样、灵活。

“4年多来,煤炭行业推出诸多债转股项目,在一定程度上降低了负债、盘活了资产。但目前,停留在签约阶段或有意向的项目居多,实际落地情况并不乐观。与行业庞大的负债相比,煤企债转股规模、成效依然有限。”在肯定进展的同时,中央财经大学煤炭上市公司研究中心主任邢雷直指问题——截至2019年6月底,包括煤炭、钢铁等行业在内,债转股资金到位率为41.5%。煤炭行业的签约量节节攀升,落地率却长期徘徊在1-2成。

喜忧参半的现实因何而起、如何破解?

煤企债转股掀“小高潮”

签约多、形式活

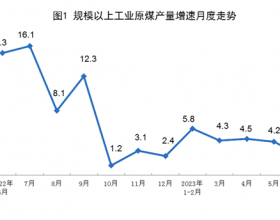

由于负债率居高难下,“去杠杆”是煤企面临的共同难题。特别是2015-2016年,在产业资产总额下降0.32%的情况下,煤炭行业负债总额同比增长2.09%,负债率由67.9%升至69.5%,超出65%的负债预警线。以2016年10月发布的《国务院关于积极稳妥降低企业杠杆率的意见》《关于市场化银行债权转股权的指导意见》为契机,一大批债转股项目集中签约。统计显示,启动短短半年,各领域签约项目就超过7000亿元,其中煤企签约规模最大、占比接近一半。

在此带动下,部分企业率先受益。“通过与国家开发银行、建设银行等金融机构合作,集团债转股项目签约金额达到千亿元,现已落地514亿元以上,落地规模为全国单体企业最大。”陕煤集团相关负责人告诉记者,落地项目主要采取增资扩股、转让股权、转让股权收益权三种形式,推动企业负债率降低8个百分点,债务结构与资本结构得到优化。

最近落地的开滦集团项目是又一典型。该项目由河北省资产管理有限公司作为实施机构,分别使用民生银行4亿元、平安银行10亿元国家定向降准资金额度,采用“发股还债”和“转股还债”模式进行。“作为地方资产管理公司在河北落地的首单债转股业务,可以说是近期比较成功的一例。”邢雷称。

记者进一步了解到,采用市场化方式,是本轮债转股业务的最大特点。相比政策性债转股,其形式更为灵活。“上一轮是以政府为主,确定企业转股的债权、转股价格、实施机构等。本轮债转股由市场主体自主协商,自行决策、自担风险、自享收益。资金来源更广,实施机构更多,既不由政府说了算,也不是某个单一的市场主体可以决定。“一位业内人士总结称。

越有需求的企业

项目落地反而越难

“市场化”为煤企带来转机,但在实际推进中,新的问题随之而来。

上述陕煤人士坦言,从落地情况看,项目所在的煤企大多经营状况好、发展前景强。然而,对于有发展潜力,但暂时尚有一定困难却亟需资金支持的企业,项目落地仍有难度。“债转股对标的资产质量要求较高。处于调整、发展期的企业,不一定是金融机构的理想标的资产。即使可债转股,综合资金成本也一定偏高。”

“落地难”,正是多位受访者的一致感受。邢雷也称,签约数量多、落地项目少的现象,在煤企债转股中长期存在。“就算达成意向,金融机构也要看企业有无拿得出手的项目,有没有盈利预期、能不能看到希望。比如近期落地的几个项目,均有优良资产作为抵押。”

相比之下,越是经营困难的煤企,越有债转股需求,但项目落地往往越难。“市场化是一件‘你情我愿’的事,金融机构拿出真金白银,同时也有自身需求。说白了,不是将债务从左口袋倒腾到右口袋,有利可图的‘债’才有可能转为‘股’。”邢雷称。

上述未具名人士认为,落地难也有煤企自身因素。“除了负债高,部分煤企的债务涉及几家、十几家金融机构,甚至是债套债、债中债。债转股要求一家银行承担所有债务,银行由债权人变为债务人,风险大大增加。”

在中国煤炭经济研究院院长岳福斌看来,推进工作缺少系统性,也一定程度上影响项目落地。“债转股是一项复杂的系统工程。但目前,主体不完善,缺乏第三方服务机构和各类投资主体;客体选择难,缺少规范标准作为指引。”

岳福斌举例,由于商业银行禁止持有企业股权,必须通过基金、信托等渠道参与债转股,环节过多、耗时较长。流转过程产生的增值税、所得税等税收,及运作、人工、利息等费用,既增加了财务成本,也在无形中推高时间成本,进而徒增资金的筹集难度。

指导市场参与者

同企业一道推进落实

作为一项降低负债、盘活资产的有效举措,债转股如何才能确有其效?

岳福斌认为,首先要建立系统思维、统筹兼顾。“加强债转股投资主体建设,发展专业权威的第三方评估机构,加快政府引导基金等多类主体的参与步伐,进一步完善国有企业出资人、特别是大股东注资制度。同时,坚持债转股客体选择的市场化、法治化、自主性和‘择优救急’原则,科学制定债转股行为规范,依法依规开展工作。”

上述未具名的业内人士提出,在推进市场化的同时,政府也应给出相应的指导意见。一方面是完善标准,在综合考量企业经济指标、可持续发展能力、市场地位等基础上,制定债转股企业标准,明确指导目录。另一方面,继续加强政策引导,制定可操作性的措施办法,解决好市场化债转股中转股价格确定、转股路径选择等核心问题。

“煤企更注重脱困转型,金融机构侧重考虑投资收益,二者出发点和着眼点各不相同。对此,要进一步完善市场化债转股的实施办法,指导市场参与者同企业一道,务实高效地展开业务。”该人士建议,国家可考虑出台相关政策,对实施债转股的金融机构采取贴息等办法,提高其参与积极性;也可考虑鼓励办法,引导社会资本积极参与企业的债转股项目。对于煤企而言,并非所有债务都适合“转股”。为兼顾去杠杆和优化资产质量的目标,企业应严格按照国家设置的条件和要求,明确定位、选好标的。

“短期来看,有需求的企业要加强与金融机构联系,能转尽转;从长远出发,企业应避免一味负债经营,切勿盲目扩张。”邢雷提醒,市场化债转股为降低资产负债提供了一种思路,但同时,煤企也不能过于依赖某一种方式,“一个企业一个具体方案,结合实际解决问题。”