中国经济网北京11月12日讯 今日,上海安路信息科技股份有限公司(以下简称“安路科技”,688107.SH)在上交所科创板上市。截至今日收盘,安路科技报70.25元,涨幅170.19%,成交额21.89亿元,换手率77.24%,振幅46.73%,总市值281.07亿元。

安路科技的主营业务为FPGA芯片和专用EDA软件的研发、设计和销售。公司目前形成了PHOENIX高性能产品系列、EAGLE高性价比产品系列和ELF低功耗产品系列,其产品广泛应用于工业控制、网络通信、消费电子、数据中心等领域。

截至上市公告书签署之日,安路科技无控股股东、无实际控制人。

安路科技于2021年7月5日首发过会,上交所科创板上市委员会2021年第45次审议会议提出问询的主要问题:

请发行人代表结合TangDynasty软件的研发和应用情况说明公司目前的核心技术水平和核心技术发展路线。请保荐代表人发表明确意见。

安路科技本次在上交所科创板上市,公开发行股票5010.00万股,发行股份占公司发行后股份总数的比例为12.52%,发行价格为26.00元/股,保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为姚迅、贾义真。安路科技本次发行募集资金总额为13.03亿元,扣除发行费用后,募集资金净额为12.01亿元。

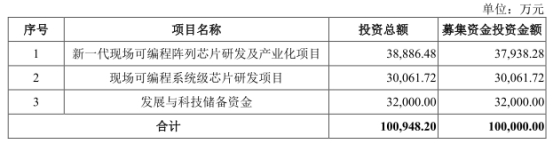

安路科技最终募集资金净额比原计划多2.01亿元。安路科技于11月9日披露的招股书显示,公司拟募集资金10.00亿元,分别用于新一代现场可编程阵列芯片研发及产业化项目、现场可编程系统级芯片研发项目、发展与科技储备资金。

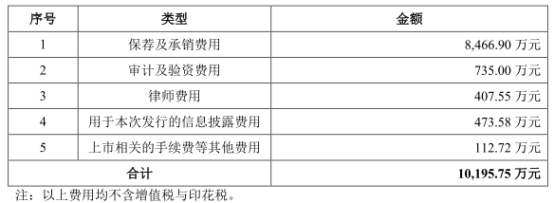

安路科技本次发行费用合计1.02亿元,中国国际金融股份有限公司获得保荐及承销费用8466.90万元。

保荐机构安排依法设立的相关子公司中国中金财富证券有限公司参与本次发行战略配售,跟投股份数量为本次公开发行股份数量的4.00%,即200.40万股,跟投金额为5210.40万元。中国中金财富证券有限公司本次跟投获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

上市公告书显示,2021年1-9月,安路科技实现营业收入4.95亿元,较去年同期上升110.29%;实现归属于母公司股东的净利润-215.19万元,较去年同期下降107.03%;实现扣除非经常性损益后归属于母公司股东的净利润-2405.34万元,较去年同期上升1337.12万元;经营活动产生的现金流量净额为-1.45亿元,去年同期为122.77万元。