中国经济网北京3月29日讯 今日,广东泰恩康医药股份有限公司(简称“泰恩康”,301263.SZ)在深交所创业板上市。截至今日收盘,泰恩康报34.94元,涨幅75.31%,振幅49.82%,成交额13.02亿元,换手率77.56%,总市值82.59亿元。

泰恩康主营业务为代理运营及研发、生产、销售医药产品、医疗器械、卫生材料并提供医药技术服务与技术转让等。

截至上市公告书出具日,郑汉杰、孙伟文夫妇合计直接持有泰恩康8588.61万股,占公司本次发行后股份总额的36.33%,为公司的控股股东、实际控制人。

2021年9月15日,泰恩康首发申请过会。创业板上市委员会2021年第58次审议会议对泰恩康提出问询的主要问题为:

1.请发行人结合核心技术团队、核心技术、技术成果转化情况以及“三创四新”的具体表现等,说明是否符合创业板定位。请保荐人发表明确意见。

2.请发行人说明主要代理产品和胃整肠丸采购价格未见明显变动、销售价格逐年上升的原因及商业合理性。请保荐人发表明确意见。

3.发行人为和胃整肠丸和沃丽汀的中国唯一总代理,与授权厂商签订了代理协议书。请发行人说明:如授权厂商违约,是否存在不能得到充分救济的风险。请保荐人发表明确意见。

泰恩康本次在深交所创业板上市,发行数量为5910.00万股,发行价格为19.93元/股,保荐机构(主承销商)为国泰君安证券股份有限公司,保荐代表人为刘祥茂、徐振宇。

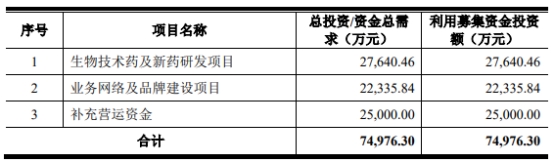

泰恩康本次发行募集资金总额11.78亿元,扣除发行费用后,募集资金净额为10.52亿元。泰恩康最终募集资金净额比原计划多3.02亿元。泰恩康于2022年3月24日披露的招股说明书显示,公司拟募集资金7.50亿元,分别用于生物技术药及新药研发项目、业务网络及品牌建设项目、补充营运资金。

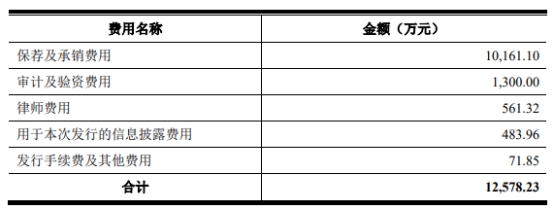

泰恩康本次发行费用总额为1.26亿元,其中保荐机构国泰君安证券获得保荐及承销费用1.02亿元。

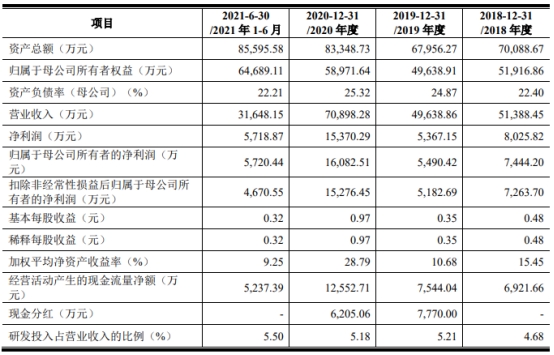

2018年、2019年、2020年,泰恩康的营业收入分别为5.14亿元、4.96亿元、7.09亿元;归属于母公司股东的净利润分别为7444.20万元、5490.42万元、1.61亿元;扣除非经常性损益后归属于母公司股东的净利润分别为7263.70万元、5182.69万元、1.53亿元;经营活动产生的现金流量净额分别为6921.66万元、7544.04万元、1.26亿元。

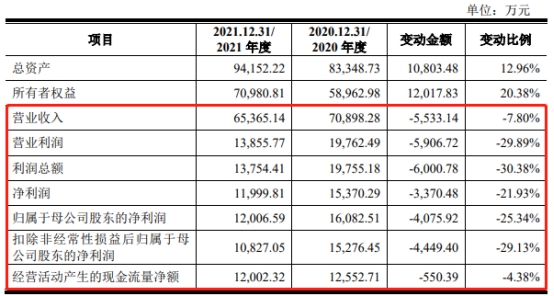

2021年度,泰恩康营业收入为6.54亿元,同比减少7.80%;归属于母公司股东的净利润为1.20亿元,同比减少25.34%%;扣除非经常性损益的净利润1.08亿元,同比减少29.13%;经营活动产生的现金流量净额为1.20亿元,同比减少4.38%。

根据2021年度经审阅的业绩情况,结合审阅报告截止日后公司的经营状况、预计成本费用等,泰恩康预计2022年1-3月的营业收入约为1.93亿元至2.05亿元,较2021年同期增加幅度约为37.97%至46.47%,预计2022年1-3月归属于母公司股东的净利润约为5506.05万元至6272.33万元,较2021年同期增加幅度约为217.63%至261.84%,预计2022年1-3月扣除非经常性损益后归属于母公司股东的净利润约为5269.91万元至6036.19万元,较2021年同期增加幅度约为439.09%至517.48%。