中国经济网北京4月18日讯 今日,长白山(603099.SH)股价下跌,截至收盘,报9.10元,跌幅4.31%,成交额6242.62万元,换手率2.55%,振幅5.57%,总市值24.27亿元。

近日,长白山发布2022年度非公开发行A股股票预案,长白山本次发行采用向特定对象非公开发行的方式,发行对象为不超过35名的特定投资者,最终发行对象将在本次发行取得中国证监会核准文件后,由董事会根据股东大会的授权,与本次发行的保荐机构(主承销商)按照相关法律法规的规定和监管部门的要求,根据发行对象申购报价情况,遵照价格优先等原则确定。

预案显示,本次非公开发行拟发行股票数量按照本次非公开发行募集资金总额除以发行价格计算得出,且不超过本次发行前公司总股本的30%,即不超过80,001,000股(含80,001,000股),最终发行数量上限以中国证监会关于本次发行的核准文件为准。

本次非公开发行最终发行价格将在本次发行取得中国证监会核准文件后,由董事会根据股东大会的授权,与本次发行的保荐机构(主承销商)按照相关法律法规的规定和监管部门的要求,根据发行对象申购报价情况,遵照价格优先等原则确定。

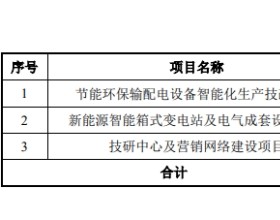

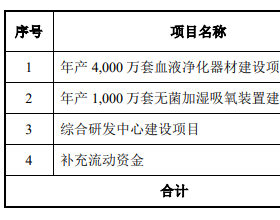

本次非公开发行募集资金总额不超过50,000.00万元,扣除发行费用后的募集资金净额拟用于长白山火山温泉部落二期、长白山旅游交通设备提升项目、补充流动资金。

截至预案签署日,控股股东建设集团持有公司59.45%的股份,长白山管委会国资委为公司实际控制人。本次非公开发行不超过80,001,000股,同时本次募集资金金额不超过50,000.00万元,假设按照本预案签署日(2022年4月15日)前20日长白山股票交易均价的80%即7.52元/股测算,本次非公开发行完成后,建设集团将持有公司47.58%的股权,仍为公司控股股东。因此,本次发行不会导致公司实际控制权发生变化。

长白山在预案中表示,本次非公开发行募集资金在扣除相关发行费用后拟投资于长白山火山温泉部落二期、长白山旅游交通设备提升项目及补充流动资金,符合国家相关的产业政策以及公司战略发展方向,有利于提升公司的综合实力,对公司的发展战略具有积极作用,具有良好的市场发展前景和经济效益。项目实施完毕后,将有效丰富公司的产业链,与现有业务形成协同,提升公司经营管理能力,提高公司盈利水平,并进一步增强公司的核心竞争力和抵御风险的能力,实现公司的长期可持续发展,维护股东的长远利益。