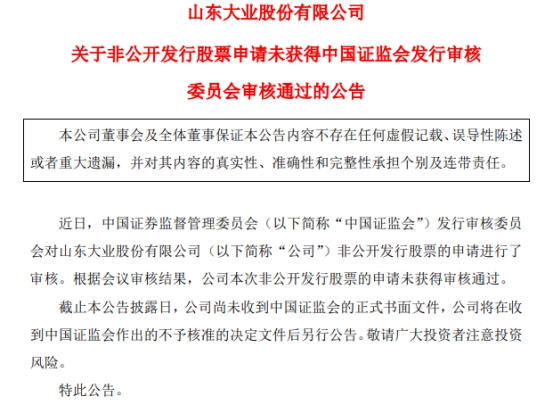

中国经济网北京7月18日讯 7月15日晚间,大业股份(603278.SH)发布公告称,近日,中国证监会发行审核委员会对公司非公开发行股票的申请进行了审核。根据会议审核结果,公司本次非公开发行股票的申请未获得审核通过。

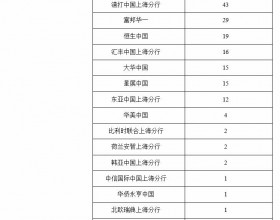

2022年2月17日,大业股份披露了2022年度非公开发行A股股票预案。本次非公开发行股票的发行对象为不超过35名的特定投资者,包括证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者、人民币合格境外机构投资者及其他符合法律法规规定的机构投资者和自然人等。本次非公开发行股票所有发行对象均以现金方式认购本次发行的股票。

本次非公开发行股份的数量不超过86,987,607股,拟发行的股份数量不超过本次发行前总股本的30%。定价基准日为本次非公开发行的发行期首日。股票发行价格不低于定价基准日前二十个交易日公司股票均价的80%。

发行对象认购本次发行的股票自发行结束之日起六个月内不得转让,法律法规、规范性文件对限售期另有规定的,依其规定。

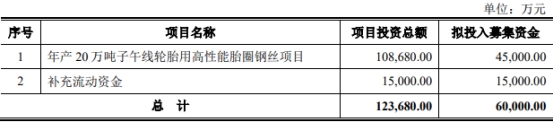

本次非公开发行募集资金总额不超过人民币60,000.00万元(含本数),在扣除发行费用后拟投入年产20万吨子午线轮胎用高性能胎圈钢丝项目、补充流动资金。

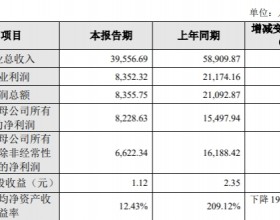

大业股份表示,本次募集资金投资项目符合国家相关的产业政策以及未来公司整体战略的方向,具有良好的市场发展前景和经济效益。项目完成后,能够进一步提升公司的核心竞争力、增加利润增长点、降低财务费用、提升公司盈利水平,募集资金的用途合理、可行,符合公司及全体股东的利益。发行完成后,公司资本实力大大增强,净资产将得以提高,有利于增强公司资产结构的稳定性和抗风险能力。

根据发行人及保荐机构关于《关于请做好山东大业股份有限公司非公开发行股票发审委会议准备工作的函》的回复,大业股份本次发行的保荐机构为国金证券股份有限公司,保荐代表人为李宏、胥娟。