中国经济网北京7月22日讯 今日,达嘉维康(301126.SZ)股价上涨,截至收盘报18.63元,涨幅1.20%。

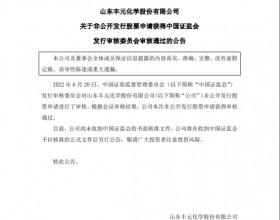

昨晚,达嘉维康发布2022年度以简易程序向特定对象发行股票预案。公司本次以简易程序向特定对象发行股票募集资金总额为不超过19,912.00万元(含本数),扣除发行费用后的募集资金净额将用于收购德立信51%股权、补充流动资金。

达嘉维康本次发行的发行对象不超过35名(含35名),为符合中国证监会规定的特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者,以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。其中,证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。最终发行对象由公司董事会根据2021年年度股东大会的授权,与保荐机构(主承销商)按照中国证监会、深圳证券交易所的相关规定及竞价结果协商确定。若国家法律、法规对本次发行的特定对象有新的规定,公司将按新的规定进行调整。

本次发行的发行对象均以现金方式认购公司本次发行的股票。

本次发行的股份数量不超过2,500.00万股(含本数),不超过本次发行前公司总股本的30%,最终发行股份数量由董事会根据2021年年度股东大会授权,与本次发行的主承销商按照具体情况协商确定,对应募集资金金额不超过三亿元且不超过最近一年末净资产百分之二十。

本次发行的定价基准日为发行期首日,发行价格不低于定价基准日前20个交易日公司股票均价的80%(定价基准日前20个交易日公司股票均价=定价基准日前20个交易日股票交易总额÷定价基准日前20个交易日股票交易总量)。最终发行价格由董事会根据2021年年度股东大会授权和相关规定,根据竞价结果与保荐机构(主承销商)协商确定。

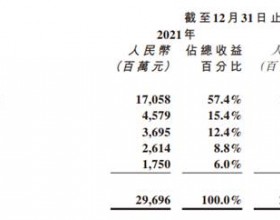

达嘉维康表示,公司拟通过收购宁夏德立信医药有限责任公司51%股权,以实现对标的公司连锁药房品牌及直营门店、各项经营资产、经营资源及其经营权益的并购,提升公司对上游的议价能力,实现规模效应和协同效应,降低采购成本、提升盈利能力。同时通过补充流动资金,进一步降低公司的资产负债率,增强公司综合竞争实力和抗风险能力。

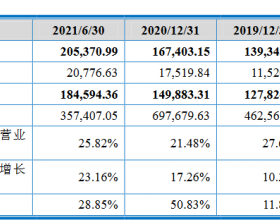

截至2022年6月30日,王毅清直接持有公司70,144,219股,占公司总股本的33.97%,并通过同嘉投资间接控制公司4.75%的表决权;其配偶明晖直接持有公司1,400,000股股份,占公司总股本的0.68%;王毅清及其配偶明晖可实际支配的公司的表决权比例合计达到39.40%。因此,王毅清为公司的控股股东,王毅清及其配偶明晖为公司的实际控制人。本次发行预计不会导致公司控制权发生变更。

2021年12月7日,达嘉维康在深交所创业板上市,发行价格为12.37元/股,保荐机构(主承销商)为国金证券股份有限公司,保荐代表人为柳泰川、朱国民,募集资金总额为63,861.89万元,募集资金净额约为56,946.99万元。达嘉维康上市发行费用总额为6,914.90万元,其中,国金证券获得保荐承销费用4,716.98万元。