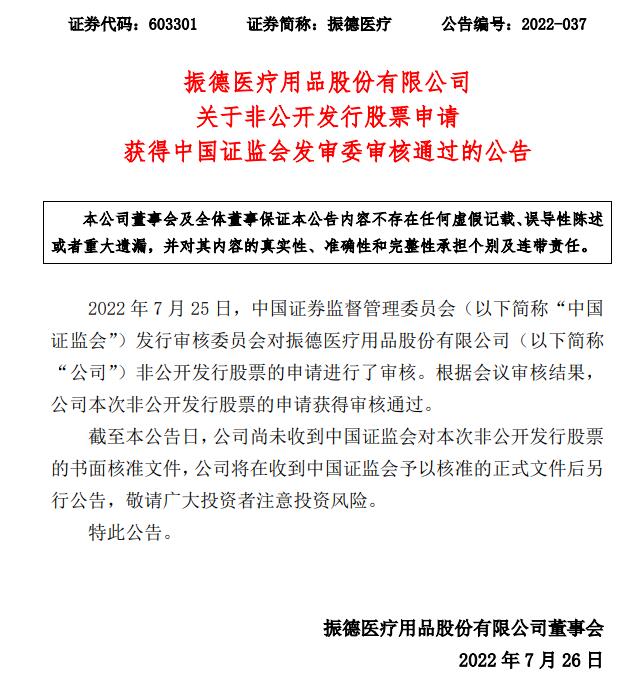

中国经济网北京7月26日讯 振德医疗(603301.SH)昨日晚间发布公告,公司非公开发行股票申请获得中国证监会发审委审核通过。

2021年9月29日,振德医疗发布2021年度非公开发行A股股票预案。振德医疗本次非公开发行股票数量不超过39,246,466股,不超过发行前公司总股本的30%。非公开发行股票募集资金总额不超过100,000.00万元,按照本次非公开发行股票数量乘以发行价格计算得出。本次发行为面向特定对象的非公开发行,认购对象均以现金方式认购公司本次非公开发行的股份。

本次非公开发行股票的发行对象为包括实际控制人鲁建国及其控制的浙江振德控股有限公司(以下简称“浙江振德”)和许昌振德园林绿化工程有限公司(以下简称“振德园林”)在内的共3名特定发行对象。

本次非公开发行A股股票的定价基准日为关于本次非公开发行A股股票的董事会决议公告日。本次非公开发行的股票发行价格不低于定价基准日前20个交易日公司股票交易均价(计算公式为:定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)的80%。经公司第二届董事会第二十一次会议审议通过,本次发行股票价格为25.48元/股。

振德医疗本次非公开发行股票募集资金总额不超过10亿元,扣除发行费用后将全部用于补充流动资金。

截至预案公告日,公司实际控制人为鲁建国、沈振芳。鲁建国通过浙江振德间接控制浙江振德持有的公司48.06%的股权,沈振芳直接持有公司4.10%的股权。鲁建国及沈振芳合计控制振德医疗52.16%的股份。考虑到本次发行的认购对象系公司实际控制人之一的鲁建国及其控制的浙江振德和振德园林,按照本次发行规模上限计算,发行后实际控制人鲁建国、沈振芳合计控制振德医疗59.20%的股份。故本次发行不会影响实际控制人的控制地位。

振德医疗表示,本次非公开发行募集资金补充公司流动资金,是公司实现持续快速发展的切实需要。本次非公开发行完成后,公司资金实力将得到进一步增强,抗风险能力和盈利能力亦将得到有效提高,有助于更好地提升综合竞争力,以便于实现持续快速发展。

根据振德医疗2022年7月8日披露的与中信证券关于《关于请做好相关项目发审委会议准备工作的函》之回复报告,公司此次非公开发行股票的保荐机构(主承销商)为中信证券,保荐代表人为董超、徐峰。