中国经济网北京4月27日讯 振华科技(000733.SZ)今日股价收涨7.81%,报95.41元,振幅11.84%,成交额5.76亿元,换手率1.21%,总市值494.35亿元。

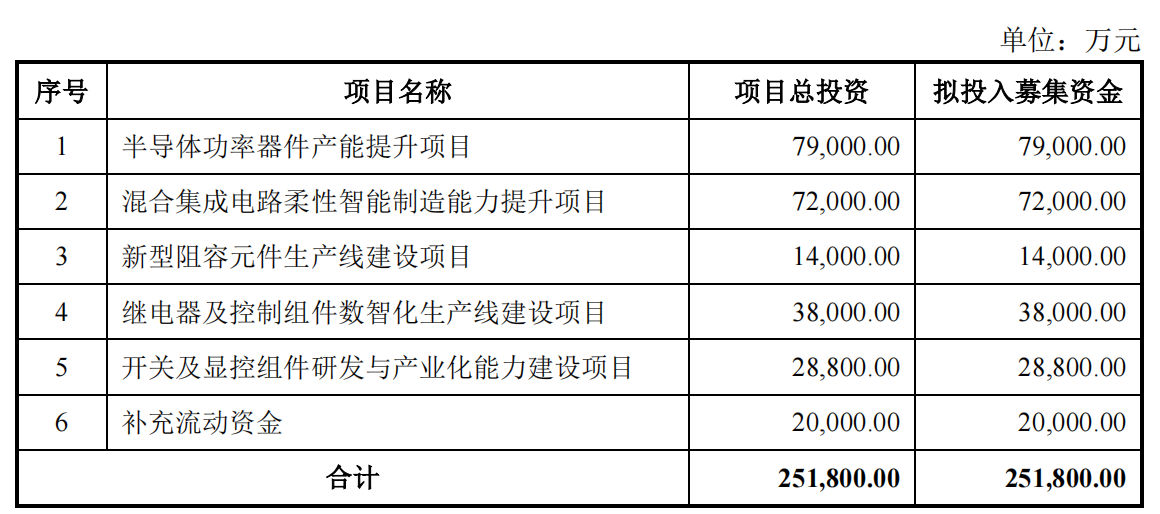

昨晚,振华科技披露了2022年度非公开发行A股股票预案。振华科技本次非公开发行股票拟募集资金总额不超过25.18亿元,其中7.90亿元用于半导体功率器件产能提升项目,7.20亿元用于混合集成电路柔性智能制造能力提升项目,1.40亿元用于新型阻容元件生产线建设项目,3.80亿元用于继电器及控制组件数智化生产线建设项目,2.88亿元用于开关及显控组件研发与产业化能力建设项目,2.00亿元用于补充流动资金。

本次发行采用向特定对象非公开发行的方式,在获得中国证监会核准后在规定的有效期内选择适当时机向特定对象发行股票。本次非公开发行的发行对象为不超过35名特定投资者。最终发行对象将在公司取得中国证监会核准批文后,由董事会在股东大会授权范围内,按照中国证监会的相关规定,根据发行对象申购报价情况,与本次发行的保荐机构(主承销商)协商确定。本次发行对象均以现金认购本次非公开发行股份。

本次非公开发行的定价基准日为发行期首日。本次非公开发行股票的发行价格不低于定价基准日前20个交易日股票交易均价的80%。本次非公开发行采取询价发行方式,最终发行价格将在取得中国证监会关于本次非公开发行的核准批文后,根据发行对象的申购报价情况,由公司董事会根据股东大会的授权,与本次发行的保荐机构(主承销商)协商确定。

本次非公开发行拟发行股票数量按照本次非公开发行募集资金总额除以发行价格计算得出,且不超过本次发行前公司总股本的30%,即不超过15544.01万股。最终发行数量由公司董事会根据公司股东大会的授权、中国证监会相关规定及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。

本次非公开发行完成后,投资者认购本次发行的股票自发行结束之日起6个月内不得转让,法律法规对限售期另有规定的,依其规定。本次发行对象所取得的上市公司非公开发行股票因上市公司分配股票股利、资本公积金转增股本等形式所衍生取得的股份亦应遵守上述股份锁定安排。限售期结束后按中国证监会及深圳证券交易所的有关规定执行。

截至预案公告日,公司本次非公开发行尚无确定的发行对象,最终是否存在因关联方认购本次非公开发行的股票而构成关联交易的情形,将在发行结束后公告的《发行情况报告书》等文件中予以披露。

本次发行前,中国振华持有公司32.73%股权,为公司控股股东,中国电子间接控制中国振华54.19%的股权,为公司实际控制人。按照本次非公开发行股票数量上限测算,本次发行完成后,中国振华仍为公司的控股股东,中国电子仍为公司的实际控制人。本次发行不会导致公司控制权发生变化。

振华科技表示,本次非公开发行的目的为顺应国家政策和行业发展趋势,进一步提高核心产品产能,把握市场机遇。同时,本次募集资金投资项目的一个重要方向为现有产线的自动化及智能化升级改造,在提振产能的同时,加大生产自动化、智能化应用,更好地满足航天、航空等重点客户对高可靠电子元器件产品在产品质量、可靠性等方面的要求,在提升产品性能的同时,提高生产效率。此外,公司拟使用2亿元募集资金用于补充流动资金,以进一步优化公司资本结构,降低公司资产负债率,提高公司抗风险能力。长远来看,本次募集资金将为公司后续发展提供有力支持,进一步增强公司的可持续发展能力,为公司的高效运营提供有力的财务支持。