上一篇文章对供给端进行了定性分析,核心观点是受减量置换等政策影响,短期内月度产量将小幅缓慢增长,供给增幅有限。于是,需求成为判断动力煤价格走向的主要变量因素。由于研究的目的是要判断今夏动力煤的价格走势,所以下文的时间维度为9月之前。

也许是更熟悉供给端的原因,个人认为需求的分析要比供给困难。就动力煤而言,下游最主要的行业是电力,其次有建材、化工、冶金等。毫无疑问,发电量是影响动力煤需求的最主要因素,而且与经济繁荣程度成正比。从逻辑上推演,建材、化工、冶金等行业用煤也与经济增长和用电增速成正比。进一步向下游延伸,房地产是大多数工业品最重要的消费终端。

今年以来对房地产行业的宏观调控,使市场对三季度或下半年的需求十分担忧,不解决这个问题,似乎很难对需求有一个可信的判断。因此,作为一个外行,我花了些篇幅写下自己对房地产行业未来一个季度发展情况的理解。通过分析房地产行业的变化能够对电力及相关工业品需求总量的变化趋势进行预判,进一步要判断火电的变化,还需要分析发电量的构成情况,即水电对火电的影响。最终得到今夏以火电为主的动力煤需求分析结论,这便是本文的逻辑。

一、6-8月房地产新开工情况分析

受去杠杆、限购、限贷等政策影响,市场对房地产行业对经济的拉动作用都持看空态度,对动力煤1709而言,主要关心交割之前或者说8月底之前房地产板块对需求的拉动作用如何。作为业余选手如何分析房地产行业呢?我希望用最朴素的逻辑去看待它。

房地产相比其他行业的区别在于从购地、预售、建造、交房的周期相对较长。以成交量最大的商品房来看,购房到交房的周期一般为两年,如果加上前端开发的准备工作,这个周期应该在两年半到三年。期间对上游原材料行业的拉动主要体现在施工面积上。因此,从逻辑上讲房产销售数据的好坏,不会立刻反映在房产开发引起的原材料价格变化上,会有一定的滞后性。

在新开工面积增速较快的情况下,假设建设速度不变,新建项目数量超过竣工项目会导致存量在建面积增加,从而增加相关原料的日耗,带来日耗增量,日耗增量即是引起原材料价格波动的主要原因。下图整理了2014年至2017年4月逐月累计的新开工面积减竣工面积的累计数对比。

商品住宅新开工面积减竣工面积累计数对比分析图

上图中表达的最核心的内容是2017年前四个月累计新开工面积与竣工面积的差处于2014年以来的最高值,意味着新开工对需求的拉动处于2014年以来同期的最高值。接下来看看图像背后的数据:

商品住宅新开工面积减竣工面积累计数对比分析表

|

2014年 |

2014年2月 |

2014年3月 |

2014年4月 |

|

商品住宅新开工施工面积_累计值(万平方米) |

12283.703 |

21227.9646 |

31195.41 |

|

商品住宅竣工面积_累计值(万平方米) |

9268.9311 |

13908.51852 |

17888.203 |

|

商品住宅新开工面积减竣工面积累计数 |

3014.7721 |

7319.446083 |

13307.208 |

|

2015年 |

2015年2月 |

2015年3月 |

2015年4月 |

|

商品住宅新开工施工面积_累计值(万平方米) |

9851.53 |

16791.32 |

25081.11 |

|

商品住宅竣工面积_累计值(万平方米) |

7804.44 |

12392.49 |

15526.96 |

|

商品住宅新开工面积减竣工面积累计数 |

2047.09 |

4398.83 |

9554.15 |

|

2016年 |

2016年2月 |

2016年3月 |

2016年4月 |

|

商品住宅新开工施工面积_累计值(万平方米) |

10811.49 |

19271.04 |

29606额.28 |

|

商品住宅竣工面积_累计值(万平方米) |

10127.38 |

14509.05 |

18621.77 |

|

商品住宅新开工面积减竣工面积累计数 |

684.11 |

4761.99 |

10984.51 |

|

2017年 |

2017年2月 |

2017年3月 |

2017年4月 |

|

商品住宅新开工施工面积_累计值(万平方米) |

12410.23 |

22750.71 |

34799.86 |

|

商品住宅竣工面积_累计值(万平方米) |

11674.18 |

16499.92 |

20108.91 |

|

商品住宅新开工面积减竣工面积累计数 |

736.05 |

6250.79 |

14690.95 |

对比上表数据,可以看到2017年1-4月,不论是新开工和竣工的绝对值,还是差额,都高于2014年,其中新开工增幅11.55%,较2016年及2015年更是不在一个规模。因此,这也不难解释为什么与房地产相关的原材料能够出现量价齐升的景象。比如电解铝的产量较上年大幅增长,但价格却并未大幅下滑。

接下来讨论另一个问题:商品住宅新开工面积减竣工面积累计数的增长是否具备可持续性。

未来一段时间竣工面积由过去的历史数据决定,基本上不会因外部因素而大幅波动。而新开工面积则直接取决于销售情况。下图为2014年2017年4月商品房销售面积增速、新开工增速及土地购置面积增速的对比分析,纵轴为增速百分比。

上图核心内容:

1、销售对政策敏感度领先于新开工建设和土地购置,这在逻辑上是合理的。2015年3月开始,相关部门开始实施房地产刺激政策,销售面积增速出现拐点,且持续快速增长,但新开工面积及土地购置增速却等到2015年9月左右才开始增长,表现出明显的时滞。

2、销售面积增速依然处在高位,但相对增速下降。2017年初开始,国家再次收紧房地产贷款和购买政策,受此影响,销量增速下降,而且可以判断,未来下降的幅度还会扩大。

3、新开工面积和土地购置面积增速处于高位。从逻辑上推演,当销售增加时,房地产公司会做两件事,一是加速开发手中的土地;二是增持土地。由于持有土地的成本是极高的,正常情况下地产商会对持有土地进行持续开发,短期内(半年到一年内)新开工面积会受到土地购置增速的影响。这意味着,当销售出现下滑时,新开工面积不会立刻下降,需要一个消化房产商持有土地的过程。拍脑袋讲,我觉得这个过程持续几个月是比较正常的,如果有足够长的时间序列样本,应该是可以通过统计学方法计算出来的。因此,在土地购置增速依然处在高位的背景下,短期内新建面积增速有望维持。

小结:房地产的变化无疑对所有工业商品的需求都会造成重大影响,在政策收紧的背景下,未来向下是一定的,但对于分析未来几个月的商品价格而言,仅仅知道长期向下是不够的,无法据此做出任何有效的投资策略。因此,在没看到有效分析的情况下,作为一个外行里的外行,尝试用吃瓜群众的逻辑去分析未来几个月房地产行业对工业品需求的影响。

结论:在销售面积增速依然较高,新增土地购置面积和新开工建设面积处在相对高位的情况下,今夏房地产行业对工业品需求的影响或将持续增长,幅度将逐步缩小,这个周期取决于房地产行业新建项目对销售数据反应周期。

二、电力数据分析

截至2016年底,全国发电装机容量达到16.5亿千瓦,其中火电装机105388万千瓦、水电33211万千瓦、风电14864万千瓦、太阳能发电7742万千瓦、核电3364万千瓦。火电和水电合计占比84%。由于水电是仅次于火电的第二大,且水电季节性明显,因此,在夏季用电高峰期水电的表现对火电需求边际影响较大。接下来,首先对夏季高峰期电力需求进行预判,然后再对水电进行推断,进而得到火电数据,据此判断动力煤需求,分析供需缺口。

(一)7、8月电力需求预判

对于夏季的电力需求高峰我是这样理解的,相当于日常需求叠加高温需求,增量主要体现在高温需求。从上文对房地产的分析中可以看出,2017年的房地产开工数据不论是绝对值和还是相对增量都是明显高于2016年的,因此2017年日常需求这一块要高于2016年,表现出来的就是1-4月发电量较快的增速。高温需求这一块自然是与天气有关,据国家气候中心预测,今年汛期(5—9月)我国气候状况总体偏差,极端天气气候事件多发,降水总体“北少南多”,旱涝并存,洪涝灾害将轻于去年,干旱将比去年重。因此,先假设今夏的气温与去年夏天持平。那么参照2016年数据,2016年7-8月发电量平均数较2016年4月数增量为1116亿千瓦时。假设其他数据不变,那么2017年7-8月的月均发电量为2017年4月发电量+1116亿千瓦时=5883亿千瓦时。如果考虑到今年的房地产开工面积大于2016年,则2017年7-8月的增量将有望进一步提高。

(二)2017年的水电表现

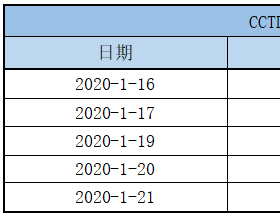

2015年末水电的装机为3.2亿千瓦,2016年末未3.32亿千瓦,可见水电装机的增幅并不大,可以忽略,导致发电量产生差异的原因主要为流量。下表整理了几个大型水电站的流量及水位数据:

|

日期 |

水电站 |

上游水位(M) |

下游水位(M) |

入库(m3/s) |

出库(m3/s) |

|

2017/6/1 |

向家坝 |

374 |

268 |

4200 |

3210 |

|

2016/6/1 |

向家坝 |

377 |

270 |

5400 |

4850 |

|

2015/6/1 |

向家坝 |

377 |

267 |

3300 |

2500 |

|

2017/6/1 |

三峡大坝 |

148 |

65 |

9400 |

13400 |

|

2016/6/1 |

三峡大坝 |

147 |

66 |

16000 |

20700 |

|

2015/6/1 |

三峡大坝 |

149 |

65 |

13000 |

14200 |

|

2017/6/1 |

溪洛渡 |

546 |

378 |

2000 |

4180 |

|

2016/6/1 |

溪洛渡 |

552 |

380 |

4150 |

5290 |

|

2015/6/1 |

溪洛渡 |

547 |

379 |

2600 |

3340 |

|

2017/6/1 |

葛洲坝 |

64 |

43 |

13400 |

13900 |

|

2016/6/1 |

葛洲坝 |

65 |

45 |

20700 |

18900 |

|

2015/6/1 |

葛洲坝 |

65 |

43 |

14200 |

14100 |

|

2017/6/1合计 |

2446600 |

||||

|

2016/6/1合计 |

3483530 |

||||

|

2015/6/1合计 |

2339120 |

||||

注:合计数为出库流量*(上水位-下水位),用来粗算水能

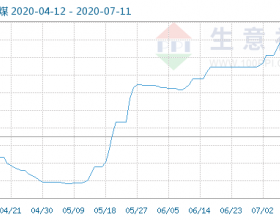

综上,对于今夏煤价走势笔者的结论是今夏煤价依然会出现季节性需求带来的煤价上涨,但涨幅将必然弱于2016年夏天。此外,目前导致煤价下跌的供过于求的基本面因素并未改变,如果供给端不发生重大变化,6月份煤价依然是下跌态势。

从上面的数据和图示可以看出,2017年水电发电量低于2016年,但高于2015年,与2015年数据接近。因此,假设7、8月水电数据与2015年持平,具体为7月1098亿千万时、8月1046亿千瓦时。

(三)7、8月火电测算

目前电力供给由火电、水电、核电、风电、光电构成,根据近期数据,核电、风电、光电合计500亿千瓦/月,未来给予一个定量进行测算。于是,7、8月火电需求测算如下表:

|

2017年7月 |

2017年8月 |

|

|

全口径发电量预测 |

5828 |

5939 |

|

水电 |

1098 |

1046 |

|

新能源 |

500 |

500 |

|

火电预测 |

4230 |

4393 |

|

2016年7/8月火电数据 |

3889 |

4138 |

|

2017年4月火电数据 |

3522 |

3522 |

|

较2016年增量 |

341 |

255 |

|

较2017年4月发电增量 |

708 |

871 |

|

较4月日发电增量 |

19.05 |

24.31 |

|

较4月日耗煤增量 |

79.25 |

101.13 |

|

较2016年发电增量 |

341.00 |

255.00 |

|

较2016年日耗煤增量 |

45.76 |

34.22 |

注:1、全口径发电量预测等于2017年4月数据+2016年夏季增量

2、水电=2015年同期水电发电量

3、新能源=2017年4月新能源发电量

4、根据历史数据测算,日耗煤/日发电量数据稳定在4.16,顾用日发电量*4.16来测算日耗煤增量。

三、供需缺口分析

供给方面:2017年较2016年的变化主要有两点,一是产量逐月增加,且绝对值高于去年同期;二是净进口大幅增加,高于去年同期。

需求方面:假设5-6月的火电发电量增速为5%,7、8月数据采用上述预测数据。根据汾谓能源分煤种消费量数据测算,得到下表:

|

日期 |

火电日发电 |

发电日耗煤 |

其他汇总 |

动力煤汇总日耗 |

焦煤日耗 |

无烟煤日耗 |

日耗汇总 |

|

2017年8月 |

141.71 |

589.51 |

346.63 |

936.14 |

150.47 |

15.00 |

1101.61 |

|

2017年7月 |

136.45 |

567.64 |

346.63 |

914.27 |

150.47 |

15.00 |

1079.74 |

|

2017年6月 |

129.55 |

538.91 |

346.63 |

885.54 |

150.47 |

15.00 |

1051.01 |

|

2017年5月 |

118.25 |

491.93 |

346.63 |

838.56 |

150.47 |

15.00 |

1004.02 |

|

2017年4月 |

117.40 |

477.80 |

346.63 |

824.43 |

150.47 |

15.00 |

989.90 |

|

2017年3月 |

127.77 |

531.61 |

359.74 |

891.35 |

142.84 |

15.00 |

1049.19 |

|

2017年2月 |

123.39 |

498.78 |

360.36 |

859.14 |

138.64 |

15.00 |

1012.78 |

|

日期 |

日产数据 |

日净进口 |

日供给汇总 |

缺口 |

|||

|

2017年8月 |

981.77 |

83.31 |

1065.08 |

40.19 |

|||

|

2017年7月 |

981.77 |

79.65 |

1061.42 |

18.31 |

|||

|

2017年6月 |

981.77 |

79.65 |

1061.42 |

-10.41 |

|||

|

2017年5月 |

981.77 |

79.65 |

1061.42 |

-57.40 |

|||

|

2017年4月 |

981.77 |

79.65 |

1061.42 |

-71.52 |

|||

|

2017年3月 |

966.98 |

66.82 |

1033.80 |

15.39 |

注:除火电日耗煤炭数据外,其他耗煤数据选取4月数据;日产数据、净进口数据为4月数据。

测算结果显示,2017年5月、6月供过于求;2017年7、 8月将出现供需缺口,其中8月的缺口将大于7月。从目前现货价格走势看,4月、5月价格的大幅下跌似乎能够验证上述测算。据此,如果供给不发生大的变化,6月煤价大概率事件仍然是下跌,但下跌速度和幅度将放缓。上述测算肯定是存在较大误差的,主要是由数据本身的可靠性引起的,但从过去的价格变化对比分析,其结果与趋势变化是一致的。

四、结论

2016年夏天因为气候及8月水电发电量影响,8月份曾一度出现煤荒,顺其自然,市场会对2017年八月充满期待。有必要分析一下这两年基本面的差异。2017年与2016年相比,供给端煤炭产量和进口总量在增加,且在持续增加;需求端2017年受全国发电量增加和水电同比减少共同作用,导致2017年1-4月(可以预期5月也是)火电同比大幅增加。如果水电与2015年水平接近的话,意味着2017年不会出现由于水电突降、气温升高、煤炭减产等供需端共同变化导致的煤荒,不会存在去年8月由于水电突降导致的临时性火电需求。合理的判断是2017年最可能的情况是季节性需求带来的需求波动,而这一切已经被市场看到并合理预期。