中国经济网北京7月26日讯 TCL科技(000100.SZ)昨日晚间发布公告称,证监会昨日发行审核委员会对公司非公开发行A股股票申请进行了审核。根据会议审核结果,公司本次非公开发行A股股票申请获得审核通过。

TCL科技表示,截至公告日,公司尚未收到中国证监会对本次非公开发行A股股票事项的书面核准文件,公司将在收到证监会予以核准的正式文件后另行公告。

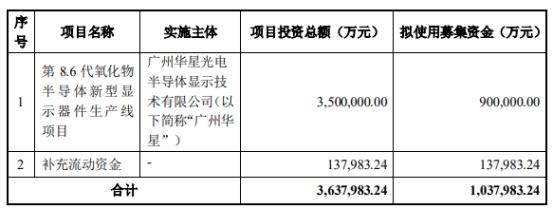

2021年11月2日,TCL科技发布了2021年非公开发行A股股票预案(修订稿),本次非公开发行股票募集资金总额不超过1,037,983.24万元,扣除发行费用后将用于“第8.6代氧化物半导体新型显示器件生产线项目”以及补充流动资金。

TCL科技本次发行的对象为不超过35名的特定投资者,包括符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者以及其他符合法律法规规定的法人、自然人或其他机构投资者等。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购股份的,视为一个发行对象。信托公司作为发行对象的,只能以自有资金认购。

本次发行的定价基准日为本次非公开发行股票的发行期首日。发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次非公开发行的股票数量按照本次非公开发行募集资金总额除以最终发行价格计算得出,且不超过本次发行前公司总股本14,030,642,421股的20%即2,806,128,484股(含本数)。

本次非公开发行股票完成后,发行对象认购的股份自发行结束之日起六个月内不得转让。

截至预案出具日,尚未确定本次发行的发行对象,因而无法确定发行对象与公司是否存在关联关系。

本次发行前,公司第一大股东李东生及其一致行动人持股8.26%,第二大股东惠州投控持股5.30%,其他股东持股比例均在5%以下。公司无控股股东、实际控制人。本次非公开发行股票数量不超过本次发行前公司总股本的20%,预计本次发行后,公司仍无控股股东、实际控制人。

关于本次非公开发行的目的,TCL科技表示,增强TCL华星规模优势,快速完善中尺寸的综合竞争力,奠定持续成长动能;加速高附加值产品的渗透发展趋势,推动可卷绕式新型显示应用在新场景、新技术的产业化进程;打造业务和盈利持续增长的新引擎,优化资本结构,增强公司抗风险能力。

TCL科技2022年7月22日发布的《非公开发行A股股票发审委会议准备工作告知函的回复》显示,公司本次非公开发行股票保荐机构(主承销商)为申万宏源证券承销保荐有限责任公司,保荐代表人为任成、陈璇卿。